L’affaire Revel, c’est d’abord plus de 400 épargnants escroqués. Le jugement original s’étale sur 93 pages. Une fois masqués et retirés les noms des victimes (pour éviter qu’ils soient traqués par d’autres escrocs), le fond du jugement édité par Deontofi.com tient en une trentaine de pages.

De quoi s’agit-il ?

Une banale escroquerie aux faux investissements, comme DomTomDéfisc, Vivalavi, Aristophil, Herodiade, Epsilon et Goldfinger, ou Madoff lui-même. Quelle que soit leur ampleur, ces arnaques reposent toutes sur un scénario similaire : faire croire à des gains mirifiques en utilisant l’argent collecté pour attirer de nouveaux versements.

Si le mécanisme est banal, son déguisement prend toujours de nouveaux habits, ou revisite d’anciens maquillages. Dans le cas présent, « les sociétés du groupe Revel proposaient de souscrire à leurs augmentations de capital par levées de fonds », avec « des conventions de placement avec des conseils en gestion de patrimoine et conseillers financiers pour diffuser ces placements ». En réalité ces sociétés bidon n’avaient pas le droit de faire appel public à l’épargne pour vendre leurs actions, ne respectaient pas les conditions pour collecter des fonds par placement privé sans appel public à l’épargne (comme Deontofi.com le répète régulièrement dans ses articles, sur les réseaux sociaux et à la télé), et surtout constituaient la base d’un mécanisme d’escroquerie en pyramide de Ponzi.

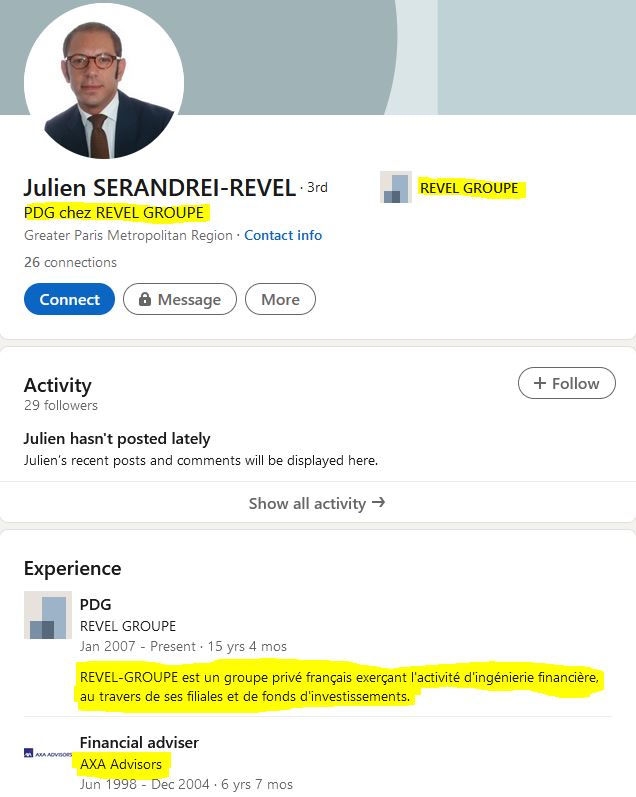

Ici l’escroquerie porte le nom de son inventeur et dirigeant : Julien Serandrei-Revel, niçois d’origine.

Sur un de ses deux profils visibles sur le réseau professionnel Linkedin (groupe Microsoft), il se présente comme ancien conseiller financier Axa. Sur l’autre, au même âge (mêmes lunettes) il dirige « La Financière de Nevers », EURL créée en 2007 et liquidée en 2013, selon Infogreffe.

Arnaquer les épargnants n’est pas un exploit de génie, si l’on maîtrise les codes des vendeurs de placements et qu’on peut s’appuyer sur des collègues CGP pour y faire souscrire leurs clients. Malheureusement on en voit encore plein actuellement sur Internet, y compris certains relayés par des publireportages dans Le Figaro, capables de soutenir effrontément sur les réseaux sociaux que leurs investissements respectent les réglementations qu’ils bafouent.

En revanche, créer une nébuleuse de sociétés bidons et parvenir à leur ouvrir des comptes en banque quand on est interdit bancaire, ça c’est fort !

Société générale sonne l’alarme après la bataille

En effet, on apprend que le fondateur de la pyramide de Ponzi s’est d’abord fait orienter par la Banque de France vers la Société générale dans le cadre de son « droit au compte » en tant qu’interdit bancaire. Trop contente de tomber sur un bon client « interdit bancaire », la Société générale l’a laissé bidouiller son compte et en ouvrir plein d’autres au nom de ses sociétés fantaisistes, à partir du printemps 2010, et jusqu’à ce que son client sente trop le souffre pour ne plus pouvoir fermer les yeux.

En janvier 2012, la banque adresse une déclaration de soupçon à Tracfin. Le service de lutte anti-blanchiment du ministère des finances comprend vite qu’il s’agit d’une escroquerie, et saisit la justice six mois plus tard. Le 12 juin 2012, plus de deux ans après les premières ouvertures de compte de l’escroc à la Société générale, cette dernière lui réclame enfin des « informations manquantes sur son activité, précisément sur le démarchage de la clientèle, le fonctionnement des comptes, les investissements faits, les rendements promis, l’agrément de l’AMF »… comme elle aurait dû le faire.

Trop peu, trop tard. Trois semaines après, les comptes du groupe Revel à la SocGen font l’objet d’une saisie pénale, le 6/7/2012.

Les sociétés du groupe Revel, elles, tentent d’ouvrir de nouveaux comptes, notamment chez LCL, au CIC et à la Bred, qui feront preuve d’une meilleure vigilance dans cette mésaventure. Finalement, les sociétés du groupe Revel sont adressées début 2013 au Crédit du Nord, filiale de la Société Générale, dans le cadre du « droit au compte bancaire » (patatra repetitas).

Revel : un feuilleton judiciaire

C’est le début d’un feuilleton judiciaire à multiples facettes.

D’abord l’AMF. Le 20/05/2015, la commission des sanctions condamne plusieurs CIF pour avoir effectué un placement non garanti de titres des sociétés du groupe Revel en violation des dispositions de l’article L541-8-1 2° du code monétaire et financier. En plus de cette diffusion illégale, l’AMF relève « que les offres d’actions des sociétés par actions simplifiées étaient irrégulières faute de satisfaire aux conditions visées aux 2° et 3° du I et au II de l’article L411-2 du Code monétaire et financier ».

Il faut dire que les vendeurs d’investissements débridés ont bien du mal à comprendre (ou accepter) ces réglementations, comme on le voit avec la promotion d’étranges investissements de défiscalisation Carinvest sur Internet, dont Deontofi.com conteste la légalité depuis novembre 2021. On leur a dit, et écrit, avec tous les arguments ici : pourquoi c’est interdit (par l’article L341-10 du Code monétaire). Mais ils continuent, et tant pis pour ceux qui perdront leur argent.

Attendre l’issue du procès pénal de l’escroquerie (annoncé pour l’été) aurait aidé à mieux connaître l’implication de la banque dans sa facilitation, mais le juge de la mise en état ayant rejeté les demandes de sursis à statuer, la responsabilité de la Société générale, du fait de son laxisme anti-blanchiment, sera jugée sans attendre le verdict pénal.

Les banques de mauvaise foi contestent le bien fondé du procès, et l’intérêt à agir des victimes invoquant sa responsabilité.

Mérite du procès, faute de la banque

Les juges répondent : « l’intérêt à agir n’est pas subordonné à la démonstration préalable du bien fondé de l’action ».

Concernant « le mérite de l’action » et « la faute » de la Société générale (p.65 du Jugement, p.12 du PDF édité), le jugement revient ensuite sur le « devoir général de vigilance du banquier » et rappelle « le devoir institué, précisément, par les articles L561-6 et suivants du code monétaire ». Les juges rappellent que la banque « ne peut se prêter au soutien d’activités manifestement illicites ou de nature à causer préjudice aux tiers, même si elle n’a pas à s’immiscer dans les affaires de son client » (véreux).

Par contraste, les avocats des victimes soulignent les anomalies incroyables que la Société générale tolérait, en fermant les yeux sur les comptes de Revel, pourtant surveillé en tant que client « interdit bancaire » : « nombre très important de mouvements », « chiffres ronds qui ne pouvaient pas figurer le paiement de prestations », « flux non justifiés », « défauts d’investissement », « dépenses personnelles », « importants retraits en liquide ».

Le jugement rappelle aussi les attributs classiques de l’arnaque : « extravagance des documents publicitaires et commerciaux », « garantie du capital dont le rendement était le doublement sous 18 mois », « augmentation par l’émission d’actions du capital de sociétés fictives »…

La Société générale savait, mais continuait à faciliter le blanchiment de l’argent détourné, après l’avoir signalé à Tracfin, y compris par des virements à l’étranger (aidant l’évasion des fonds escroqués).

Idem au Crédit du Nord. La filiale de la Société générale a ouvert 10 comptes sur lesquels l’escroquerie Revel a blanchi « plus de 2 millions d’euros sans justifications »…

CIC Iberbanco, filiale du Crédit Mutuel Alliance Fédérale, n’a pas besoin d’une longue analyse pour démasquer les irrégularités de Revel et fermer ses comptes dès les premières anomalies repérées après leur ouverture.

La Société générale ayant failli à ses obligations de vigilance « de mai 2010 à janvier 2012 », avait été « lourdement condamnée » par l’ACPR sur ce point, en 2017.

Rappelons que la Société générale avait été condamnée à un blâme et 5 millions d’euros d’amende, par une décision de la commission des sanctions de l’ACPR du 19 juillet 2017.

A Nice, dont Julien Serandrei-Revel est originaire, Ajaccio ou Paris, l’escroc fait des retraits de 118 000 euros. Le jugement détaille le siphonnage des comptes par l’escroquerie Revel, y compris dans sa dimension de pyramide de Ponzi : « des virements sont adressés à des particuliers (…) émetteurs des chèques remis ». On connaît la musique : une petite partie de vos chèques vous est redistribuée pour vous faire croire à des revenus et attirer de nouveaux pigeons.

Catalogue d’arnaques

Trade-énergies, solaire dans l’os !

Revelia, Revel y a plus…

Usurpation du logo Société générale et de l’agrément AMF par des faux conseils en investissement financier (CIF)

Discrimination bancaire

Alors que les particuliers se plaignent légitimement d’une inquisition débile et disproportionnée de leurs mouvements bancaires, cette affaire démontre comment les banques ont deux poids, deux mesures en matière de vigilance anti-blanchiment. La Société générale aurait dû savoir que le blanchiment de Revel concernait la destination des fonds « puisque, en qualité de banque présentatrice, elle détenait les chèques des particuliers, et qu’eux-mêmes n’ont pas été inquiétés par Tracfin ».

En clair, la Société générale avait bien compris que le soupçon ne portait pas sur l’origine mais sur la destination des fonds blanchis par Revel.

Forcément, la Société générale a facilité le blanchiment de l’escroquerie Revel, car elle était l’unique et seule banque de Revel de 2010 à 2012, expliquent les avocats des victimes. Sans cette facilitation procurée par la Société générale, l’escroquerie Revel n’aurait jamais autant prospéré.

Seules les victimes pouvant le prouver pourront prétendre à leur indemnisation par la Société générale, uniquement pour les versements après le 1er février 2012, c’est-à-dire après le signalement Tracfin par la SocGen.

Au civil, la responsabilité de la banque porte seulement sur le fait d’avoir laissé les comptes ouverts et continué à faciliter le blanchiment au détriment des victimes, après le signalement Tracfin.

Contrairement au pénal, où une banque laxiste peut être condamnée pour blanchiment du fait de ne pas avoir effectué son signalement à Tracfin en dépit des indices, alertes et soupçons de blanchiment avérés, comme dans l’affaire Vivalavi / Caisse d’Epargne IdF.

Société générale condamnée

La Société générale est condamnée, avec exécution provisoire, à indemniser plus de 400 épargnants victimes des détournements de Revel, et à leur verser 1000 euros plus un dédommagement de 10 000 à 300 000 euros chacune, correspondant à leur investissement, dont une quinzaine à plus de 100 000 euros.

Mais entre les appels et le procès correctionnel attendus, ce feuilleton judiciaire est loin d’être fini.