Aujourd’hui, on en sait un peu plus sur Leonteq. En particulier sur ses modalités d’organisation interne, ayant permis les transactions avec versement de commissions offshore, révélées par le Financial Times. Une conformité foutraque. D’abord un mot de pédagogie.

Foutraque : « Qui échappe à la raison / s’écarte de ce qui est considéré comme convenable », selon les dictionnaires https://www.cnrtl.fr/definition/foutraque du Centre National de Ressources Textuelles et Lexicales (CNRTL). Je dois préciser les termes compliqués pour les mal lunés, depuis qu’Hedios, vendeur des structurés Gammes H, m’a fait un procès (qu’il a perdu) contre le mot « épinglé ».

Grâce aux documents fournis par des lanceurs d’alerte, auxquels Deontofi.com a eu accès comme nos confrères préoccupés par cette affaire, on découvre que les chaînes de responsabilités et de décisions au sein des entités de Leonteq relèvent d’une conception créative de la conformité, c’est un euphémisme, au regard des règles de l’art en matière de réglementation financière, que Leonteq voudrait revendiquer par ailleurs.

Parmi ces bizarreries, on s’étonne que pour des clients français, passant par l’intermédiaire d’un courtier français, pour souscrire un placement Leonteq vendu en France, sur le territoire national en métropole, tout semble se décider ailleurs qu’en France, avec de vrais et faux circuits de décision et versements de commissions, échappant aux pouvoirs et devoirs de vérification par le responsable de conformité et de contrôle interne (RCCI) de Leonteq France. Examinons ces documents.

La diapo 1 est intitulée «Normal settlement transaction sheme for a structured product officially and effectively distributed in France”.

Il s’agit du « Schéma normal de règlement d’une transaction pour un produit structuré officiellement et effectivement distribué en France ».

Nous traduisons ici le commentaire rédigé à gauche de la diapo par les lanceurs d’alerte :

« Ce schéma représente les parties impliquées dans une transaction de produit structuré en France avec :

– L’émetteur du produit structuré (rectangle bleu en bas à droite)

– Le courtier, qui a un accord de distribution en place avec l’émetteur, et un conseiller financier comme client (rectangle bleu à droite, au milieu),

– Le conseiller financier, qui demande au courtier des propositions de produits structurés (rectangle bleu à droite, en haut),

– L’investisseur final, qui est en contact avec son conseiller financier (rectangle bleu en haut à gauche),

– Le type de « véhicule d’investissement » qui reçoit le produit structuré :

– Soit un compte titres («Securities account» case à gauche), ouvert au sein d’une plateforme dédiée (ndlr, teneur de compte comme pour les courtiers en ligne), permettant au conseiller financier de gérer les investissements de l’investisseur final (y compris le produit structuré).

– Soit un contrat d’assurance-vie («Life insurance» case à droite), avec une enveloppe fiscale spécifique, souvent géré par une compagnie d’assurance basée très probablement au Luxembourg, mais éventuellement aussi en France.

En général, les dépositaires se trouvent dans les mêmes juridictions ou zones que les autres parties telles que présentées ici, les dépositaires étant domiciliés dans l’Espace européen. Vous pouvez vous attendre à la même chose si vous traitez dans les BVI ou à Dubaï, c’est-à-dire avec des dépositaires domiciliés dans les BVI (ou les îles Caïmans…) ou au Moyen-Orient pour Dubaï… »

Circuit fantôme et conformité rêvée

En pratique, le circuit de décision, d’enregistrement des transactions, et de circulation des flux financiers, suit un schéma bien plus bizarre que celui auquel on s’attend, expliqué dans la diapo 1, selon les documents des lanceurs d’alerte qui ont aussi été communiqués aux autorités boursières suisse (Finma) et françaises (AMF), et plus récemment au gendarme boursier européens, l’Esma (European Securities Market Authority).

Comme on l’a compris dans l’article du FT, la vente des structurés Leonteq ayant déclenché des soupçons de blanchiment non déclarés, même étouffés avec l’aide d’Ernst & Young, est passée par les Îles Vierges Britanniques, les BVI, British Virgin Islands, archipel paumé en Mer des Caraïbes, à quelques centaines de kilomètres au nord-ouest de la Guadeloupe, et à 10 000 km des clients et intermédiaires ayant recouru à ce détour, depuis le sol français en métropole.

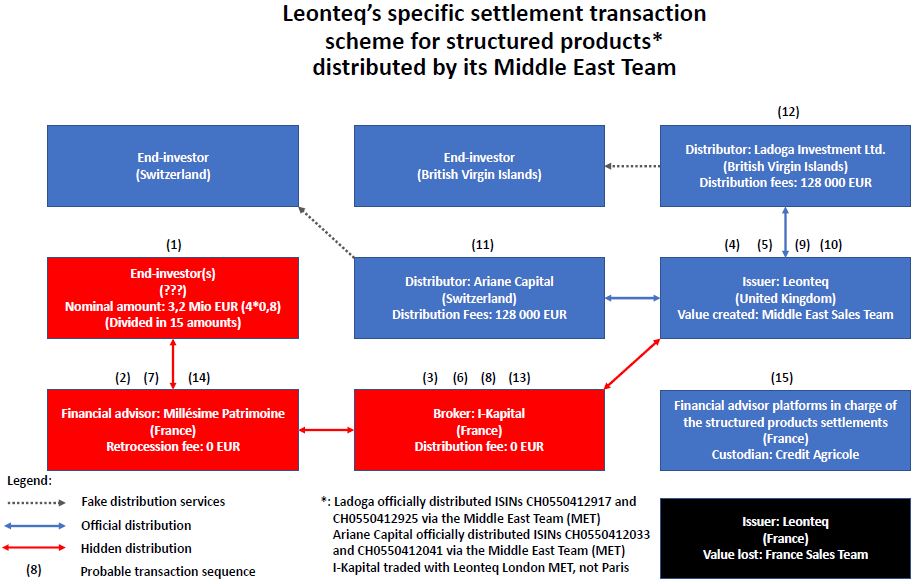

La diapo 2 est intitulée “Leonteq’s specific settlement transaction scheme for structured products* distributed by its Middle East Team”.

Schéma spécifique de Leonteq pour le règlement de transaction sur les produits structurés * distribués par son équipe Moyen-Orient, en français.

L’astérisque *, dans les deux titres (FR et V.O.) renvoie à cette légende en bas de la diapo:

« Ladoga a officiellement distribué les produits structurés aux codes ISIN CH0550412917 et CH0550412925 via l’équipe du Moyen-Orient (MET, pour Middle East Team)

Ariane Capital a officiellement distribué les produits structurés aux codes ISIN CH0550412033 et CH0550412041 via l’équipe du Moyen-Orient (MET).

I-Kapital a négocié avec Leonteq London MET, pas Paris », précisent les lanceurs d’alerte à l’origine de ce document communiqué à l’AMF et la Finma, puis récemment à l’ESMA.

Si le schéma en lui-même est aussi embrouillé, limite incompréhensible, c’est qu’il reflète le bazar de cette organisation, aussi embrouillée qu’embrouilleuse, défiant toute compréhension.

Heureusement, les lanceurs d’alerte ont accompagné cette diapo avec leurs conclusions apportées dans l’enquête interne, ayant déclenché sa révélation, dans une diapo 3, intitulée « Possible* steps identified at the end of the initial investigation ».

Étapes possibles* identifiées à la fin de l’enquête initiale, en français.

Là encore, une astérisque * renvoie au commentaire suivant en bas de page « *: pour l’instant, cette illustration correspond à ce qui s’est probablement passé mais il y a de multiples façons d’agir dans un système de blanchiment d’argent. Ceci sera exactement déterminé une fois que les déclarations de toutes les parties seront confrontées. Il fournit également les noms d’autres parties impliquées dans ce système. Note : toutes les questions juridiques, fiscales et administratives ne sont pas présentées dans ce document, ni leurs conséquences ».

Il faut lire cette diapo 3 en regardant le schéma de la diapo 2, pour comprendre le circuit probable des transactions Leonteq exposées par le Financial Times, car les étapes indiquées ci-dessous correspondent aux numéros inscrits au-dessus des rectangles rouges et bleus sur la diapo 2.

L’enquête du Financial Times a confirmé les allégations d’un système de blanchiment d’argent au sein de Leonteq. En tant que tel, et alors que le courtier français I-Kapital et l’équipe du Moyen-Orient apparaissent comme les parties clés qui organisent ce système, les étapes possibles pour ces transactions de 2020 semblent avoir été gérées comme suit :

(1) Intérêt(s) de résidents fiscaux français non identifiés remis à leur conseiller financier Millesime Patrimoine.

(2) Le conseiller financier a contacté son courtier I-Kapital pour définir les termes d’un produit structuré correspondant aux besoins de l’investisseur final.

(3) Le courtier, plutôt que de contacter l’équipe chargée de cette clientèle chez Leonteq (l’équipe commerciale France), s’est mis en relation avec l’équipe Moyen-Orient, pour suivre le schéma en place depuis des années.

(4) L’équipe du Moyen-Orient (MET, pour Middle-East Team) a fixé le prix des différents structurés sur le système LynQs (département de structuration Digital Offering), a vérifié toutes les combinaisons sous-jacentes des transactions sur LynQs depuis le 01.01.2020. Toutes les combinaisons ont été tarifées uniquement par les Client Relationship Officers de LTQ [c’est-à-dire les chargés de clientèle de Leonteq], aucune demande de tarification par des contreparties externes non impliquées, selon l’enquête du Head of Compliance de l’EMEA du 01.20.2022.

(5) Le résultat de ces vastes simulations avec les meilleures propositions est ensuite fourni à I-Kapital, par l’équipe du Moyen-Orient, par le biais d’un média non enregistré, y compris le montant des commissions de distribution qui y sont attachées et probablement une ébauche de la proposition de prix, alors que l’équipe du Moyen-Orient doit cacher cette relation d’affaire interdite.

(6) I-Kapital a envoyé les caractéristiques du contrat (Termsheet) à Millesime Patrimoine et les deux parties se sont mises d’accord sur les frais de rétrocession.

(7) Millesime Patrimoine a présenté les propositions de produits structurés à son/ses investisseur(s) final(aux), afin d’obtenir sa/leur validation sur ses/leurs conditions ; une fois obtenue, elle est revenue à I-Kapital pour valider les souscriptions de produits structurés

(8) I-Kapital, par le biais de dispositifs ou d’applications non enregistrés, a donné le feu vert et a demandé à l’équipe du Moyen-Orient de traiter les transactions en conséquence.

(9) L’équipe Middle East a envoyé un courriel daté du 25.06.2020 à Ladoga avec les caractéristiques des 4 produits structurés, en tant que prix/idées de transaction, pour négocier « officiellement » avec ce distributeur, dont la distribution est censée avoir lieu dans les îles Vierges britanniques, alors que les transactions étaient pré-arrangées (comme cela dure des années…).

(10) En date du 26.6.2020, l’équipe du Moyen-Orient a envoyé des termsheets indicatifs pour 2 produits à Ariane Capital par courriel, et la même chose pour Ladoga 2 minutes après.

(11) 6 minutes après avoir reçu le courriel, Ariane Capital confirme les transactions, car tout semble arrangé d’avance.

(12) 3 minutes plus tard, c’était au tour de Ladoga… sachant que Ladoga n’est pas régulé et ne peut pas arranger des transactions de cette façon. Les confirmations ont suivi moins d’une heure plus tard. Dans l’ensemble, seuls les courriers concernant les idées de transaction, les accords de transactions et les confirmations de transaction ont été trouvés. Aucun sur le montage des produits structurés… Donc pas de piste d’audit !

(13) I-Kapital a été informé et est entré en contact avec Millesime Patrimoine par un canal de communication inconnu.

(14) En date du 20.07.2020, Millesime Patrimoine » revient » vers le chargé de clientèle (CRO) du Moyen-Orient (MET) concernant les solutions négociées avec I-Kapital : « Je me permets de revenir vers vous concernant les solutions traitées avec Yoni (I-Kapital) » [«I am coming back to you regarding solutions traded with Yoni (I-Kapital)»]. « Millesime énumère ensuite les 15 montants d’investissements pour un total de 3,2 millions d’euros, répartis entre les 4 codes ISIN, et évidemment les montants investis par chaque investisseur final » (extrait de l’enquête du Head of Compliance EMEA du 01.20.2022).

(15) Les 4 produits structurés sont livrés via les plateformes Alpheys Invest et Nortia, avec le Crédit Agricole comme dépositaire.

Entre la conformité officielle et les schémas clandestins, il est toujours un peu difficile de s’y retrouver, comme entre la comptabilité officielle et celle du blanchiment, forcément clandestine.

La carte au trésor des circuits clandestins

Ces explications détaillées ont donc le mérite d’éclairer la confusion apparente qui semble entourer les opérations de Leonteq en France. Les régulateurs ayant examiné ces schémas auraient même transmis à leur auteur « des remerciements car cela a permis a leurs équipes de commencer à comprendre de quoi on parle », selon nos sources.

En clair, ces schémas sont un peu la carte des circuits clandestins de Leonteq, indiquant les chemins dérobés menant aux trésor des Caraïbes. Avec cette carte, on peut décrypter plus facilement les mouvements liés aux soupçons de blanchiment chez Leonteq épinglés par le FT.

Car il y en a d’autres. « Tout a commencé par une grosse vente de structurés en 2018, qui a donné lieu à des rétrocessions de 3,1 millions d’euros. Quatre autres ont eu lieu en 2020, pour un total de 256 000 euros de commissions. Tous ces deals étaient jusqu’à présent inconnus du public. Ils s’ajoutent aux deux investissements structurels révélés par le Financial Times (FT) il y a deux semaines et qui avaient déclenché le krach de l’action Leonteq », explique ainsi notre confrère Lukas Hässig, sur son média d’investigation financière zurichois, InsideParadePlatz, dans son dernier article intitulé « Les accusations de blanchiment d’argent contre Leonteq vont beaucoup plus loin » (à lire ici en allemand).

« La direction de Leonteq sait depuis longtemps qu’un vendeur puissant, l’actuel responsable de la filiale de Dubaï, monte des opérations douteuses », résume Lukas Hässig.

« En fait, toutes les transactions découvertes, à savoir la grande de 2018, les quatre plus petites de 2020 et les deux de 2021 du Financial Times, passaient par un seul et même axe. Le point de départ était toujours le chef des ventes de Leonteq à Londres, où l’équipe Middle East de Leonteq était encore basée à l’époque. Ce n’est qu’au début de l’année 2021 qu’elle a déménagé vers le nouveau site de Dubaï », poursuit notre confrère helvétique.

« Avec les deux transactions du printemps 2021 (…) il est pour la première fois possible de montrer où l’investisseur final des produits est domicilié. C’est le côté spectaculaire de l’affaire.

Il s’agit d’une coopérative française appelée ID Formation, dont le siège est à Lille. C’est ce que montrent les « ordres de souscription » trouvés par les lanceurs d’alerte », explique encore InsideParadePlatz.

« La question décisive est donc la suivante : Pourquoi la transaction a-t-elle transité par les Caraïbes, alors que l’acheteur des produits Leonteq est basé en France ? », s’interroge notre confrère avant de donner sa lecture complémentaire des mêmes schémas que nous avons présentés.

« Il serait normal que l’investisseur final ID Formation ait acheté les produits auprès de Leonteq Paris, que ce soit directement ou via un courtier et un gestionnaire de fortune.

En réalité, plusieurs parties étaient impliquées. Le gestionnaire de fortune mentionné, i-Kapital, qui n’a jamais dévoilé ses cartes au cours de l’enquête ayant duré des mois, n’est pas allé chez Leonteq Paris, comme il aurait dû le faire selon les règles de Leonteq. Mais chez le vendeur Middle-East-Senior à Londres.

Celui-ci n’a pas commandé en interne le « pricing » nécessaire pour les deux structurés aux spécialistes de Leonteq chargés de cette tâche, mais à une société financière genevoise du nom d’Ariane Capital.

Le vendeur Middle-East-Senior, dont le chiffre d’affaires vaut de l’or pour les dirigeants de Leonteq, pouvait ainsi émettre les produits sans être dérangé par les questions et sans passer par tout le cadre juridique et de conformité de Leonteq.

Finalement, il a saisi à son poste de travail les transactions ainsi structurées. Contrepartie : Ladoga Capital. Siège : BVI.

De là, les structurés n’arrivaient pas, comme on l’a prétendu, chez des Français domiciliés aux Caraïbes. Mais après une grande boucle absolument incompréhensible autour de la moitié de la planète, à … Lille ».

Extraits traduits de l’article https://insideparadeplatz.ch/2022/10/26/geldwaescherei-vorwurf-gegen-leonteq-reicht-viel-tiefer/

Un beau voyage duty-free, totalement détaxé !

« On soupçonne maintenant que chacune des transactions examinées sur l’axe Londres-Paris-BVI relève de l’évasion fiscale et éventuellement du blanchiment d’argent », conclut le journaliste d’InsideParadePlatz.

Blanchiment organisé, ou exonéré de tout soupçon ?

Alors ? Qui a raison, qui a tort ? Leonteq respecte-t-il vraiment les plus hauts standards de conformité dans toutes ses opérations et tous les pays, comme il le clame ? Aurait-il pu y avoir une ou deux transactions suspectes relevant d’un blanchiment accidentel ayant échappé à leur vigilance ? Qu’ils auraient oublié de déclarer, avant de juger plus sage de ne pas la signaler ?

S’agirait-il seulement d’un acte isolé inconséquent ? Ou y aurait-il un vrai circuit clandestin, favorisant l’évasion fiscale et le blanchiment de commissions occultes via les paradis fiscaux à plus grande échelle ? Un circuit parallèle parfaitement huilé, avec ses points de contacts, ses moyens et ses usages de communication, d’accord et de règlement des transactions, un circuit « à part », mis en place pour contourner les règles de conformité de l’organisation officielle ? Pas même l’infamie d’un mouton noir, ni une brebie galeuse, que d’autres aurait peut-être sacrifiée comme bouc émissaire pour s’innocenter face à la découverte du pot-aux-roses. « C’est pas moi c’est lui », répètent si souvent les cols blancs face aux tribunaux.

Un tel circuit de blanchiment, si profitable et bien huilé, pourrait-il sérieusement prospérer des années, et survivre à son affichage dans le Financial Times, sans la protection bienveillante des plus hauts responsables de l’entreprise ? Comment un soupçon de blanchiment, identifié au sein d’un tel circuit parallèle, pourrait-il bénéficier d’un avis de conformité, l’exonérant de toute déclaration de soupçon, par un audit à l’impartialité aveugle d’Ernst & Young, sans la complicité de dirigeants prêts à toutes les amnésies et contradictions, pour étouffer les révélations de leur propre enquête interne, étouffée en écartant les témoins, licenciés ou réduits au silence par des accords de confidentialité ?

En résumé, peut-on croire Ernst & Young, et quelle est la sincérité de Leonteq, au regard des révélations de ses lanceurs d’alerte ?

Il appartiendra aux gendarmes financiers et aux régulateurs, puis à la justice, de répondre à ces questions.

Aujourd’hui en possession des éléments déjà exploités par la presse, et d’informations bien plus nombreuses, les régulateurs financiers français et suisse sont informés depuis des mois du cas Leonteq, tandis que l’Autorité financière européenne, l’ESMA en a été saisie plus récemment.

En attendant les résultats de leurs propres enquêtes et contrôles, une chose est sûre, et Déontofi vous avait prévenu : vous n’êtes pas au bout de vos surprises avec Leonteq.

Retrouvez ici toute la saga Leonteq sur Deontofi.com :

- Leonteq flashé par le FT, une saga des structurés

- Que lit-on sur Leonteq dans le Financial Times ?

- Ernst & Young et les audits serviables

- Des structurés perdants de Leonteq (EMTN)

- Au cœur de Leonteq, une conformité foutraque

- Fraude Leonteq Eramet, l’omerta française brisée

- Leonteq et le CLN-Rallye pas nickel d’Eramet

- Produits structurés danger : Déontofi alerte la justice !

- Maximum 12,62% ? Décrément à la loupe