Dix ans après la crise de 2008, les 20 principales banques internationales avaient cumulé 410 milliards d’euros de sanctions financières pour leurs irrégularités. C’est la principale conclusion d’une étude édifiante publiée récemment par le Centre pour la recherche bancaire (Centre for Banking Research, CBR) en partenariat avec CASS, Business School de la City University of London, sur l’ampleur des amendes et indemnités versées par les banques après la crise de 2008.

Titré “Le Projet des coûts de conduite du CBR” (« The CBR Conduct Costs Project »), ce rapport examine en détail ce que les chercheurs appellent pudiquement le coût des « abus », ou de l’inconduite des grandes banques. Un vocabulaire édulcoré témoignant toujours de la difficulté institutionnelle à nommer les malversations et infractions bancaires, pour ce qu’elles sont : des fraudes. Ne vous y trompez pas, les banques ne payeraient pas d’amendes, de transactions judiciaires ou d’indemnités d’aucune sorte à leurs victimes, si on ne leur reprochait qu’un manque de moralité sans infractions. Il s’agit bien de conduites illégales.

Ces précautions de langages pour dédouaner les fraudes bancaires ne sont pas nouvelles, comme on l’avait pointé ici Délit d’initié ou manquement d’initié, quelle différence ?

Causes, coûts et degré de culpabilité

En détail, le rapport classe d’ailleurs ces fraudes, leurs causes, leurs coûts et leur degré de culpabilité, avec beaucoup de finesse.

Concernant les causes des sanctions, elles reflètent « un large éventail d’événements, allant des allégations de ventes abusives (mis-selling) aux abus de marché et aux manipulations de cours, violations des sanctions (récidive), problèmes liés au blanchiment d’argent, aux contrôles internes défectueux et au défaut de divulgation conformément à la loi… ».

En terme de coûts de ces irrégularités, le rapport les classe en trois catégories : les amendes et pénalités, le coût directement lié à la réparation et mise en conformité des failles réglementaires, et les dettes créées par ces incartades.

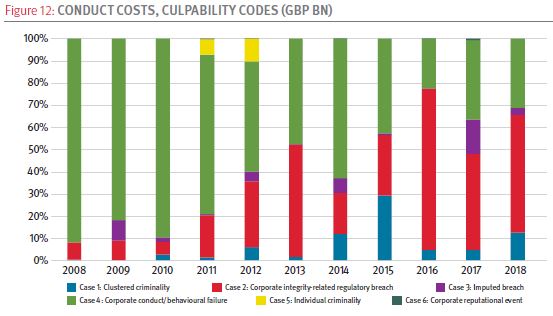

Enfin les chercheurs ont une classification supplémentaire par degré de faute, ou « Code de culpabilité ». Ce dernier « reflète différents niveaux de responsabilité et de culpabilité morale », classés en sept catégories, qui reflètent la nature et la gravité flagrantes des faits, « par ordre décroissant de culpabilité bancaire, c’est-à-dire de la conduite criminelle des entreprises et des particuliers aux transgressions réglementaires et comportementales ».

La majorité des sanctions correspondent à des irrégularités réglementaires (Cas 2 -rouge- et 4 -vert-), compte tenu du montant des amendes et des coûts de conduite liés à la réglementation. Les « cas 2 » (infractions réglementaires liées à l’intégrité institutionnelle) incluent notamment les amendes et réparations pour les méventes de prêts immobiliers (MOR, pour mortgage ou prêts hypothécaires), et autres provisions pour combler des défauts de contrôle (PPI, pour provisions publiées par l’institution).

Parmi les conclusions de leurs travaux, les chercheurs ont mis en évidence que près de 90% (89,1%) des 377 milliards de sterling (410 milliards USD) de sanctions et indemnisations versées par les 20 principales banques internationales, ont concerné des banques d’importance systémique mondiale (global systemically important banks, G-SIB).

Le coût de ces malversations est dommageable pour la société entière, notait Mark Carney, le gouverneur de la Banque d’Angleterre en 2015 : « 150 milliards de dollars d’amendes imposées aux banques internationales se traduisent par plus de 3 000 milliards de dollars de capacité de prêt à l’économie réelle en moins », déclarait-il au banquet des banquiers de la City en 2015.

8 200 milliards de dollars de crédits en moins

En extrapolant cette estimation, compte tenu de l’effet de levier sur les fonds propres des banques, les amendes de 410 milliards de dollars priveraient donc les banques d’une capacité de financement de l’économie de 8 200 milliards de dollars de crédits. Un montant à comparer aux prêts d’urgence mis en place par les banques centrales pour atténuer (ou reporter) les effets de la crise sanitaire sur l’économie. Pour avoir un ordre de grandeur, la capacité de crédits des banques perdue par leurs malversations est 9 fois supérieure au plan de facilités de crédits de 750 milliards d’euros lancé par la BCE au printemps.

« L’inconduite sape non seulement la confiance dans les institutions financières et les marchés, souligne le rapport, mais elle peut également avoir un impact sur d’autres secteurs et sur la société en général. Cet impact « pourrait être lié à une mauvaise gouvernance d’entreprise, comme des politiques de rémunération et des systèmes d’incitation défectueux. L’impact d’une faute peut être de grande ampleur, se traduisant par des suppressions d’emplois et une réduction des dividendes aux actionnaires ». En l’occurrence, les dividendes ont déjà été coupés par les banques européennes à la demande de le BCE.

Les banques américaines les plus sanctionnées, puis les Britanniques, Eurolandaises et Suisses.

Sur le plan géographique, le vague d’amendes est d’abord partie des Etats-Unis, plus prompts à juger ou sanctionner les irrégularités commises par les banques tombant sous sa juridiction, à la notion très étendue par l’extra-territorialité des réglementations américaines, s’imposant notamment à toutes les banques effectuant des transactions en dollars US. En 2010, 87% des amendes étaient payées par les banques américaines.

Mais depuis 2012, les banques britanniques et européennes sont les plus sanctionnées, les banques américaines n’ayant payé que 20% des amendes en 2018.

Au total, sur dix ans de 2008 à 2018, le total d’amendes, pénalités et indemnisations, atteint 205 milliards £ pour les banques US, 86 milliards £ pour les banques britanniques, 41 milliards £ pour les banques de la zone euro, 40 milliards £ pour les Suisses et 4,6 milliards pour les Australiennes.

Le rapport dresse un tableau récapitulatif des pénalités infligées à 20 grandes banques internationales pour leurs irrégularités.

Table 1. INTERNATIONAL RESULTS TABLE: PERIODS 2013 – 2017 and 2014 – 2018 (GBP £ Bn)

| Banks | Total costs2014-2018(GBP Bn) | Provisions as at 31 Dec 2018(GBP Bn) | Grand Total2014-2018(GBP Bn) | Total costs2013-2017(GBP Bn) | Provisions as at 31 Dec 2018(GBP Bn) | Grand Total2013-2017(GBP Bn) | Total costs2012-2016(GBP Bn) | Provisions as at 31 Dec 2016(GBP Bn) | Grand Total2012-2016(GBP Bn) | |

| RBS | 24.56 | 2.00 | 26.56 | 20.98 | 5.81 | 26.79 | 10.50 | 11.03 | 21.53 | |

| BAC | 25.04 | 1.50 | 26.54 | 36.60 | 0.96 | 37.57 | 44.61 | 1.01 | 45.62 | |

| LBG | 15.21 | 3.58 | 18.79 | 16.07 | 4.07 | 20.14 | 16.87 | 3.60 | 20.47 | |

| DB | 13.74 | 3.89 | 17.63 | 13.72 | 4.21 | 17.92 | 6.92 | 6.64 | 13.57 | |

| BARC | 14.20 | 1.75 | 15.94 | 12.93 | 2.68 | 15.61 | 13.18 | 3.87 | 17.05 | |

| JPMC | 13.48 | 1.18 | 14.66 | 24.86 | 1.26 | 26.12 | 32.62 | 2.79 | 35.41 | |

| CITI | 13.18 | 0.79 | 13.97 | 15.46 | 0.90 | 16.36 | 15.78 | 2.04 | 17.82 | |

| WFC | 11.80 | 2.13 | 13.93 | 10.66 | 2.00 | 12.66 | 10.41 | 2.43 | 12.84 | |

| GS | 10.51 | 1.50 | 12.01 | 10.43 | 1.11 | 11.54 | 10.56 | 1.46 | 12.02 | |

| BNP PARIBAS | 8.89 | 1.78 | 10.66 | 8.39 | 2.89 | 11.28 | 7.41 | 2.93 | 10.34 | |

| MS | 8.30 | 1.03 | 9.32 | 9.58 | 1.46 | 11.04 | 11.48 | 12.89 | 24.36 | |

| HSBC | 7.66 | 1.58 | 9.24 | 7.38 | 3.76 | 11.14 | 8.53 | 2.89 | 11.42 | |

| CS | 7.05 | 1.67 | 8.72 | 7.19 | 3.78 | 10.97 | 4.68 | 3.93 | 8.61 | |

| UBS | 3.95 | 1.56 | 5.51 | 3.43 | 1.86 | 5.29 | 3.63 | 2.59 | 6.23 | |

| SOC. GEN. | 3.86 | 1.19 | 5.05 | 1.48 | 2.12 | 3.60 | 0.56 | 1.90 | 2.46 | |

| NAB | 2.31 | 0.39 | 2.70 | 2.10 | 0.54 | 2.64 | 2.40 | 1.12 | 3.52 | |

| CBK | 1.38 | 1.15 | 2.52 | 1.57 | 0.76 | 2.33 | 1.65 | 0.29 | 1.94 | |

| SAN | 1.64 | 0.37 | 2.01 | 1.73 | 0.46 | 2.19 | 1.93 | 0.56 | 2.49 | |

| SC | 0.45 | 0.83 | 1.28 | 0.49 | 0.07 | 0.56 | 0.91 | 0.08 | 0.99 | |

| ING | 1.09 | 0.15 | 1.24 | 0.23 | 0.32 | 0.55 | 0.61 | 0.30 | 0.91 | |

| Grand Total | 188.30 | 29.98 | 218.28 | 205.28 | 41.03 | 246.31 | 205.26 | 64.36 | 269.61 |

RBS = Royal Bank of Scotland ; BAC = Bank of America ; LBG = Lloyds Baanking Group ; DB = Deutsche Bank ; BARC = Barclays ; JPMC = JP Morgan ; CITI = Citibank ; WFC = Wells Fargo ; GS = Goldman Sachs ; MS = Morgan Stanley ; CS = Credit Suisse ; Soc.Gen. = Société Générale ; NAB = National Australia Bank ; CBK = Commerzbank ; SAN = Santander ; SC = Standard Chartered.

Seules deux banques françaises figurent dans cet inventaire. On s’étonne de ne pas y trouver le « groupe » Crédit qui figure dans le top 10 des plus grandes banques mondiales en total de bilan (fin 2017), ni BPCE, au 19ème rang mondial, qui sont pourtant toutes les deux, avec BNP Paribas et Société générale, dans la liste des banques systémiques du Financial Stability Board (Conseil de stabilité financière de la BRI).

« En raison de contraintes de financement, la portée du projet initial était limitée, explique Barbara Casu, autrice du rapport. Le Centre de recherche bancaire a repris le projet l’année dernière. Nous avons maintenant mis à jour le jeu de données d’origine, mais l’étape suivante consiste à l’agrandir. Dans la première phase, nous nous concentrerons sur les G-SIB et sur les banques de l’UE. » On peut donc s’attendre à voir les 4 banques françaises systémiques dans une prochaine édition.

RBS = Royal Bank of Scotland ; BAC = Bank of America ; LBG = Lloyds Baanking Group ; DB = Deutsche Bank ; BARC = Barclays ; JPMC = JP Morgan ; CITI = Citibank ; WFC = Wells Fargo ; GS = Goldman Sachs ; MS = Morgan Stanley ; CS = Credit Suisse ; Soc.Gen. = Société Générale ; NAB = National Australia Bank ; CBK = Commerzbank ; SAN = Santander ; SC = Standard Chartered.

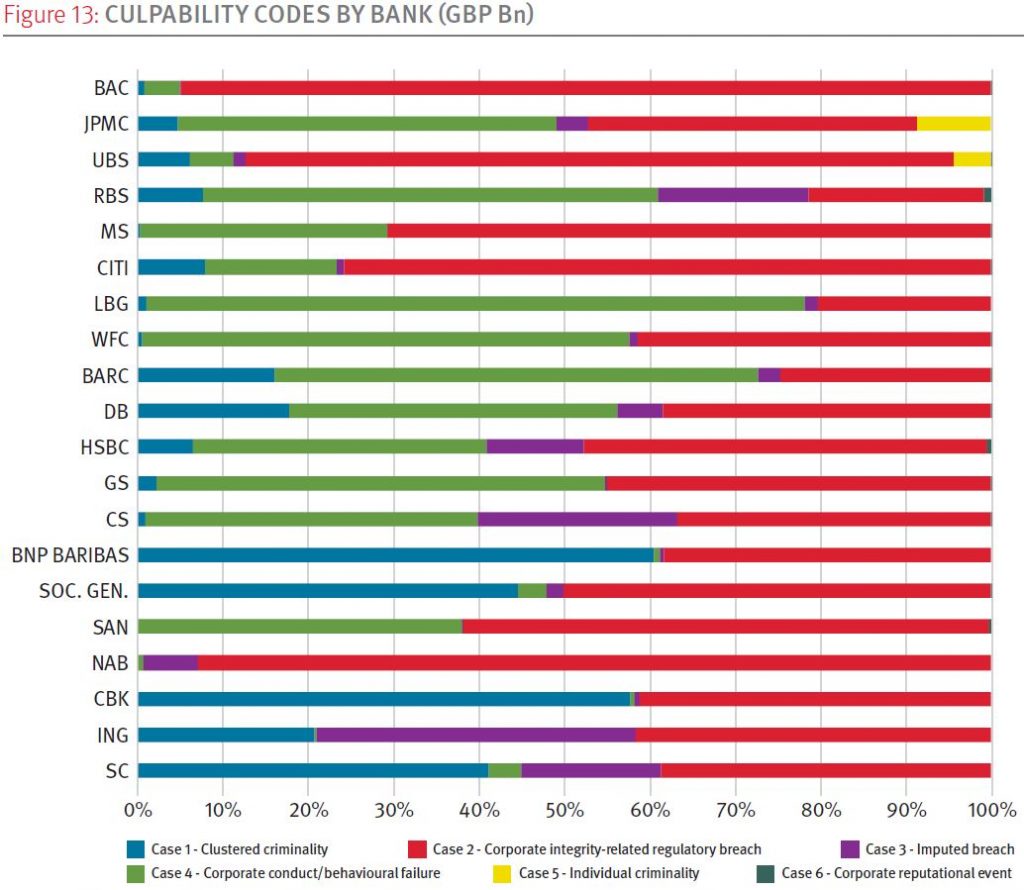

On remarque la très forte proportion des amendes et réparations correspondant à une culpabilité criminelle, dans le cas de BNP Paribas (60% de ses sanctions), correspondant à sa condamnation à 8,9 milliards de dollars d’amende aux Etats-Unis en 2014 pour violation des embargos américains contre le Soudan, Cuba et l’Iran. Une culpabilité réellement criminelle qui débouche aujourd’hui sur une information judiciaire pour complicité de crimes contre l’humanité, de génocide, d’actes de torture et de barbarie, ouverte à Paris en septembre 2020, un an après les plaintes de la Fédération internationale pour les droits humains (FIDH) et la Ligue des droits de l’homme (LDH).

Plus ça change…

Le phénomène des fraudes bancaires « systémiques », pour ne pas dire systématiques, n’est pas nouveau.

Il y a quatre ans, en 2016, le Comité des services financiers de la chambre des représentants des Etats-Unis avait déjà établi un premier bilan des amendes et transactions administratives sanctionnant les infractions des banques américaines et internationales, sans procès. En à peine 8 ans, les principales banques avaient déjà payé 220 milliards de dollars de sanctions, selon le rapport de près de 300 pages publié sous le titre « Too big to jail, inside the Obama Justice Department’s Decision Not to Hold Wall Street Accountable » (Trop gros pour condamner, derrière la décision du ministère de la justice d’Obama de ne pas rendre Wall Street coupable).

De tous temps, les directions des banques considèrent que le coût des amendes est inférieur aux bénéfices des fraudes. D’autant que ces fraudes ne sont jamais sanctionnées par des sanctions pénales individuelles (hors boucs émissaires comme les traders pris la main dans le sac après que leur direction et les contrôles ont fermé les yeux sur leurs pratiques généralement connues, cf Nick Leeson à la Barings en 1995, Jérôme Kerviel à la SocGen en 2008, etc.). Et que les banques bénéficient d’une protection « anti-faillite », tacite ou explicite, des Etats et des banques centrales, déterminées à les sauver, coûte que coûte, de leur banqueroute spéculative.

Espoirs féminins

Signalons au passage une autre étude non moins passionnante, publiée fin janvier par le Centre for Banking Research, sur le rôle des femmes dans les conseils d’administration des banques, intitulé Gender Diversity and Bank Misconduct (Mixité et inconduite bancaire).

Cette étude portant sur 83 banques cotées en Bourse de 21 pays européens entre 2007 et 2018, a relevé un total de 146 incidents d’inconduite et de sanctions ultérieures des autorités réglementaires américaines, et conclu que « Les banques accueillant au moins trois femmes aux conseils d’administration sont moins sujettes à des sanctions ».

Angela Gallo, maître de conférences à la Cass Business School, explique dans ce rapport que, « malgré les signes positifs de tentatives actives visant à renforcer la mixité aux postes de direction, les autorités devraient se concentrer sur les rôles réels et le niveau de prise de décision des femmes plutôt que sur le seul nombre de représentantes au sein des conseils d’administration ».

Le rapport attribue l’importance de la mixité au fait que « les femmes apportent un ensemble de compétences particulières aux conseils d’administration des entreprises », notamment leur « réticence à prendre des risques plus importants que leurs homologues masculins et à commettre des actes répréhensibles, par crainte de conséquences professionnelles et sociales plus graves » (l’« inégalité des sanctions »).

L’avenir dira si la féminité est fondamentalement garante d’une meilleure déontologie, ou s’il s’agit d’un « biais culturel » (donc sexiste), lui attribuant cette qualité dans un contexte patriarcal millénaire.

Toutes les données de l’étude

En complément de cette note de lecture, Deontofi.com reproduit ci-dessous le communiqué du Centre for Banking Research, ainsi que le lien permettant d’obtenir le rapport complet de 24 pages, en anglais, sur demande.

Communiqué :

Le coût des abus au sein des banques s’élève à plus de 410 milliards d’euros

Le Centre for Banking Research (CBR) de la Business School (anciennement Cass Business School) a lancé le CBR Conduct Costs Project, qui analyse les raisons, l’étendue et les coûts de l’inconduite de 20 des plus grandes banques mondiales.

Le projet a été lancé en 2012 à la LSE, avant d’être transféré en 2014 à la CCP Research Foundation, puis au CBR l’an dernier. Le projet, co-financé par l’Association euro-méditerranéenne des économistes (EMEA), a pour but de promouvoir la transparence au sein des activités financières, en utilisant le niveau des coûts et du risque d’inconduite comme un outil d’analyse pour les banques et leurs parties prenantes.

Le projet offre également un aperçu précieux de la culture, de la conduite, des compétences et des risques réglementaires des banques.

En s’appuyant sur des données de 20 des plus grandes banques mondiales entre janvier 2008 et décembre 2018, le dernier rapport a révélé le coût total de l’inconduite bancaire des différentes banques, des zones géographiques et du secteur bancaire en tant qu’ensemble et résultant de délits tels que les ventes abusives, le blanchiment d’argent et l’abus de marché.

Les principaux constats du dernier rapport sont les suivants :

- Ensemble, les 20 banques ont payé des coûts d’inconduite supérieurs à 377 milliards de livres sterling pendant la période de collecte des données. Ce qui inclut les sanctions, les jugements, les décisions contre la banque, la restitution du profit et les coûts de rachat de titres au pair et d’actions privées en lien avec l’inconduite.

- Les banques américaines ont versé 202,5 milliards de livres sterling, soit environ 55 % de ces coûts. Les banques du Royaume-Uni ont payé 86,09 milliards de livres sterling, deux fois plus que les banques de la zone euro (41,31 milliards de livres sterling) et les banques suisses (40,19 milliards).

- Environ 60 % des 377 milliards de livres sterling ont été alloués à des réparations imposées par la réglementation, les banques ont en effet engagé des dépenses pour réparer des jugements antérieurs ou pour mieux se conformer aux réglementations.

- Les coûts d’inconduite ont généralement été engendrés par des violations de la réglementation relative à l’intégrité professionnelle (ce qui a affaibli la confiance envers les banques) ou par l’inconduite des entreprises.

La professeure Barbara Casu, directrice du Centre for Banking Research et professeure spécialisée dans le secteur financier à la Business School (anciennement Cass), a déclaré :

« Les banques sont en première ligne de l’économie mondiale et de la société, il est donc important qu’elles s’engagent de manière positive dans des pratiques juridiques et éthiques.

Le projet Conduct Costs cherche à utiliser les données historiques pour révéler les lacunes du secteur et fournir un cadre pour les bonnes pratiques au sein du secteur bancaire.

Nous sommes heureux de vous dévoiler nos derniers aperçus et sommes impatients de développer de nouveaux ensembles de données.

Dans un avenir proche, notre priorité principale sera portée sur les banques européennes et nous espérons que cela agira comme un plan pour aider les banques à réduire leurs coûts, à améliorer leur transparence et à inspirer une plus grande confiance aux parties prenantes. »

La professeure Rym Ayadi, présidente de l’EMEA et professeure honoraire invitée à la Business School (anciennement Cass Business School), a ajouté :

« Le rapport vise à fournir aux parties prenantes un meilleur aperçu de la culture, de la conduite, des compétences et des risques réglementaires d’une banque.

Alors que nous nous apprêtons à entrer dans une nouvelle période d’instabilité politique et économique, les banques sont de nouveau sous les feux des projecteurs, comme en 2008. Il est essentiel que le secteur maintienne un niveau de conformité et que les parties prenantes aient confiance pendant ces périodes d’incertitude.

Le CBR Conduct Costs Project identifie les banques dont les actions ne sont pas conformes à la réglementation et permet de réduire les risques de non-respect des normes, ainsi que les coûts qui y sont associés. »

Pour en savoir plus sur le CBR Conduct Costs Project, téléchargez une copie du rapport complet.