Fraude à la carte bancaire 3D insécure, FCPI invendables, pension de réversion de l’ex-épouse, promo pour payer plus de frais… Gilles Pouzin de Deontofi.com répond aux questions des épargnants-consommeteurs sur BFM Business TV

Invité de l’émission Intégrale placements sur BFM Business TV, animée par Cédric Decoeur, Gilles Pouzin répondait à des questions fréquentes des auditeurs et lecteurs de Deontofi.com. (retrouvez ici la vidéo de Deontofi.com sur BFM Business TV le 31/05/2016)

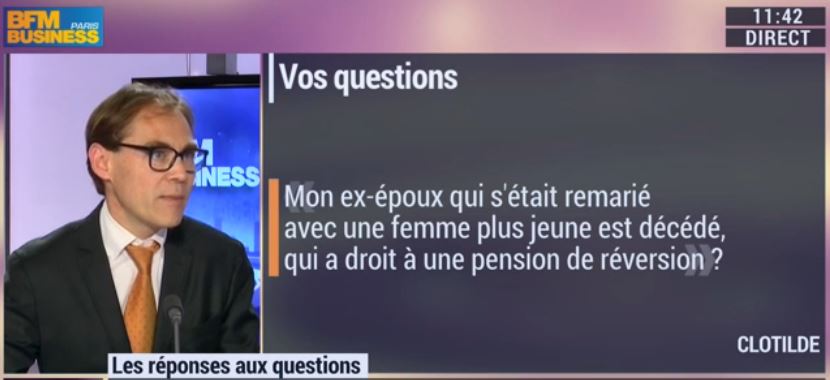

– Mon ex-époux, qui s’était remarié avec une femme plus jeune, est décédé, qui a droit à une pension de réversion ?

– Quand un des deux conjoints décède, le conjoint survivant peut bénéficier d’une pension de réversion, c’est-à-dire du reversement pour son compte d’une portion de la retraite que percevait ou aurait du percevoir le conjoint décédé. Pour la retraite de base de la sécurité sociale, cette réversion est de 60% de la retraite du conjoint décédé, mais elle est attribuée sous conditions de ressources, dans la limite d’un revenu mensuel de 1600 euros pour une personne seule, ou 2000 euros pour un couple.

– Quand un des deux conjoints décède, le conjoint survivant peut bénéficier d’une pension de réversion, c’est-à-dire du reversement pour son compte d’une portion de la retraite que percevait ou aurait du percevoir le conjoint décédé. Pour la retraite de base de la sécurité sociale, cette réversion est de 60% de la retraite du conjoint décédé, mais elle est attribuée sous conditions de ressources, dans la limite d’un revenu mensuel de 1600 euros pour une personne seule, ou 2000 euros pour un couple.

Dans le cas où le conjoint décédé a été marié plusieurs fois, sa pension de réversion peut être partagée entre le conjoint survivant et le ou les ex-conjoints du défunt. Mais il faut d’abord que chaque ex-conjoint du défunt remplisse les conditions pour bénéficier d’une pension de réversion. Retrouvez toutes les règles expliquées en détail sur Deontofi.com ici :

Retraite : quels droits à une pension de réversion après le décès d’un conjoint ou ex-conjoint ?

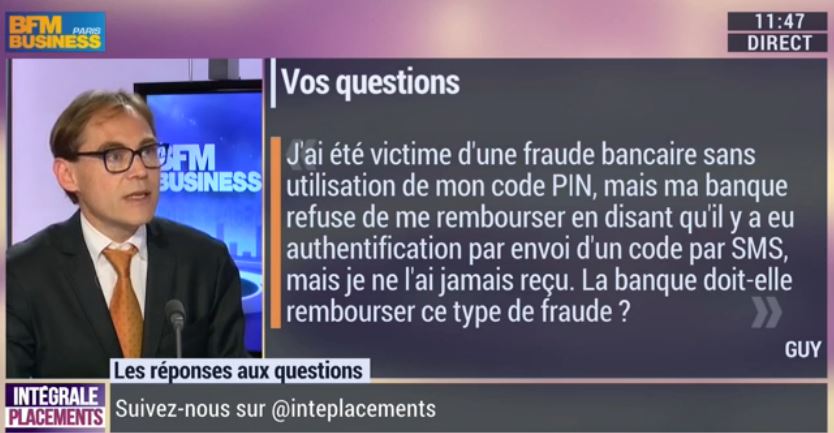

– J’ai été victime d’une fraude bancaire sans utilisation de mon code PIN, mais ma banque refuse de me rembourser en disant qu’il y a eu authentification par envoi d’un code par SMS, mais je ne l’ai jamais reçu. La banque doit-elle rembourser ce type de fraude ?

– Ce récit est d’autant plus troublant que ce n’est pas la première fois qu’on nous signale une fraude sur carte sans dépossession ni utilisation du code PIN, mais dont la banque rejette la responsabilité sur le client en évoquant une prétendue vérification 3D secure par l’envoi d’un code unique via SMS jamais reçu par le client, mais prétendument utilisé dans la transaction contestée. Ce point mériterait enquête mais ne s’oppose pas à l’application des articles L132-18 et L132-19 du code monétaire et financier.Dans une affaire où la banque refusait de rembourser avec des arguties comparables, après un rappel des obligations légales imposées aux banques par les articles L133-18, L133-19 et L133-23, le tribunal rappelle que c’est à la banque de prouver que les débits contestés ont été authentifiés par les clients et qu’ils ne sont pas le fruit d’une fraude ou de négligence grave des clients.En l’occurrence, le fait que le système de paiement « soit doté d’un dispositif de sécurité et d’identification renforcé » ne suffit pas à prouver que la fraude n’aurait pu être commise que par une négligence des clients, conclut le tribunal.Pour faire mieux fructifier votre argent en évitant les mauvais placements, souscrivez un abonnement à Deontofi.com

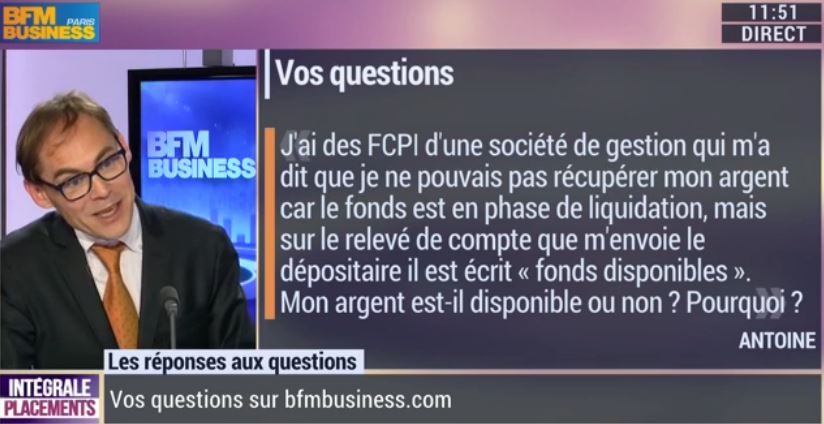

– Ce récit est d’autant plus troublant que ce n’est pas la première fois qu’on nous signale une fraude sur carte sans dépossession ni utilisation du code PIN, mais dont la banque rejette la responsabilité sur le client en évoquant une prétendue vérification 3D secure par l’envoi d’un code unique via SMS jamais reçu par le client, mais prétendument utilisé dans la transaction contestée. Ce point mériterait enquête mais ne s’oppose pas à l’application des articles L132-18 et L132-19 du code monétaire et financier.Dans une affaire où la banque refusait de rembourser avec des arguties comparables, après un rappel des obligations légales imposées aux banques par les articles L133-18, L133-19 et L133-23, le tribunal rappelle que c’est à la banque de prouver que les débits contestés ont été authentifiés par les clients et qu’ils ne sont pas le fruit d’une fraude ou de négligence grave des clients.En l’occurrence, le fait que le système de paiement « soit doté d’un dispositif de sécurité et d’identification renforcé » ne suffit pas à prouver que la fraude n’aurait pu être commise que par une négligence des clients, conclut le tribunal.Pour faire mieux fructifier votre argent en évitant les mauvais placements, souscrivez un abonnement à Deontofi.com– J’ai des FCPI d’une société de gestion qui m’a dit que je ne pouvais pas récupérer mon argent car le fonds est en phase de liquidation, mais sur le relevé de compte que m’envoie le dépositaire il est écrit « fonds disponibles ». Mon argent est-il disponible ou non ? Pourquoi ?

– L’investissement dans les entreprises non cotées est une belle idée qui a été dévoyée, comme on le voit notamment avec les magouilles du cerveau de Carmat, récemment débouté de ses poursuites en diffamation infondées contre le magazine Envoyé Spécial (France 2 le 11/9/2014) qui dénonçait les conflits d’intérêts du gérant de Truffle Capital, faisant la promotion de sa start-up à la télé d’un côté, pour mieux refourguer ses actions sur Alternext en douce de l’autre.

– L’investissement dans les entreprises non cotées est une belle idée qui a été dévoyée, comme on le voit notamment avec les magouilles du cerveau de Carmat, récemment débouté de ses poursuites en diffamation infondées contre le magazine Envoyé Spécial (France 2 le 11/9/2014) qui dénonçait les conflits d’intérêts du gérant de Truffle Capital, faisant la promotion de sa start-up à la télé d’un côté, pour mieux refourguer ses actions sur Alternext en douce de l’autre.

Le problème est que les FCPI sont « indisponibles » pendant cinq ans, au regard de l’engagement de détention pour bénéficier de la réduction d’impôt accordée lors de la souscription. Lorsque ce délai est dépassé, la banque dépositaire (celle chez qui les titres de ces fonds sont conservés, par exemple SGSS) indique aux détenteurs de ces fonds qu’ils sont « disponibles » au regard des engagements de conservation. Mais cela ne signifie pas que leur argent est disponible et qu’ils peuvent le récupérer.

Dès qu’un fonds a dépassé son échéance d’indisponibilité « fiscale » il entre généralement en période de liquidation. Avant même l’échéance de remboursement prévue, qui de toute façon n’est quasiment jamais respectée, les gérants des FCPI commencent à distribuer quelques produits de cessions de titres à leurs clients (par exemple après avoir refourgué quelques actions de start-ups bancales sur Alternext). Or, dès lors qu’un fonds est entré en période de liquidation, il est à nouveau impossible de récupérer son argent. Pourquoi ? Parce que l’on considère que laisser un épargnant sortir du fonds consisterait à lui accorder un avantage au détriment des autres porteurs.

En effet, l’épargnant qui sortirait demanderait à ce qu’on le rembourse sur la base de la valeur « liquidative » du fonds, c’est-à-dire la valeur de ses participations. Mais cette valorisation gonflée est totalement fantaisiste, comme on l’a vu avec Carmat dans les FCPI de Truffle Capital. Donc, si on remboursait les premiers épargnants sortant sur la base d’une valorisation artificiellement élevée, en leur donnant le peu d’argent disponible, il n’y aurait plus d’argent pour rembourser les derniers épargnants à réclamer le remboursement de leurs parts. Il faudrait alors vendre les participations à un cours dérisoire par rapport à celui dont auraient bénéficié les premiers sortants, ce qui créerait une inégalité des porteurs.

Moralité, non seulement les épargnants sont coincés pendant la période d’indisponibilité fiscale des FCPI, mais aussi quand ils croient leur argent disponible.

– Cette promotion illustre en fait un des rouages de l’industrie financière bien connu de tous les professionnels, mais pas toujours expliqué aux clients : le circuit de distribution. Comme pour d’autres biens et services, les fonds d’investissements font intervenir des métiers variés. L’acteur central est la société de gestion, qui « fabrique » le fonds, c’est-à-dire le crée, le fait agréer par l’Autorité des marchés financiers, puis le gère. La société de gestion perçoit à ce titre des frais de gestion, indépendamment d’autres frais prélevés sur l’épargne pour faire face aux coûts des transactions (courtage, mouvements…).

– Cette promotion illustre en fait un des rouages de l’industrie financière bien connu de tous les professionnels, mais pas toujours expliqué aux clients : le circuit de distribution. Comme pour d’autres biens et services, les fonds d’investissements font intervenir des métiers variés. L’acteur central est la société de gestion, qui « fabrique » le fonds, c’est-à-dire le crée, le fait agréer par l’Autorité des marchés financiers, puis le gère. La société de gestion perçoit à ce titre des frais de gestion, indépendamment d’autres frais prélevés sur l’épargne pour faire face aux coûts des transactions (courtage, mouvements…).

Bravo à Déontifi pour ces nombreux sujets toujours parfaitement documentés