On aurait presque oublié cette anecdote si le Fonds de Réserve des Retraites (FRR) n’avait remis le projecteur sur Truffle Capital, en lui confiant une partie de l’argent public destiné à amortir le choc démographique des retraites. Les futurs retraités peuvent s’inquiéter pour leur retraite ! Et le choix de Truffle Capital par le FRR n’a rien de rassurant, au contraire. Après le départ houleux de la moitié de ses associés et l’arrivée d’un troisième, Truffle Capital se retrouve contrôlée par Patrick Kron, le soldeur d’Alstom, et le docteur Philippe Pouletty, plus connu par les tribulations de Carmat.

Mascotte de la biotechnologie hexagonale, Philippe Pouletty, associé-gérant de la société de gestion Truffle Capital, n’a pas son pareil pour embabouiner les investisseurs et leur vendre de belles histoires à prix d’or, malgré leurs perspectives de succès douteuses.

Des observateurs perspicaces l’ont déjà compris, notamment au sujet de Carmat. « Derrière le cœur artificiel, il y a une entreprise, la société Carmat, cotée en Bourse », expliquait ainsi un reportage de l’émission Envoyé Spécial, sur France 2 le 11 septembre 2014. « La communication d’entreprise a t’elle pris le pas sur la sciences ? », interrogeait le reportage avant de donner la réponse : « Philippe Pouletty est à la tête d’un fond d’investissement qui a mis beaucoup d’argent dans Carmat. Depuis quatre ans, c’est lui et non les scientifiques, qui s’exprime dans les media ».

On connaît la suite. Après cinq implantations sur des patients rapidement décédés, dont un caché, le prototype du cœur du futur peine à convaincre et la start-up a été renflouée in-extremis avec l’aide de l’Etat pour lui éviter une faillite menaçante. Ses perspectives d’homologation, d’industrialisation et de commercialisation s’éloignent par rapport aux prévisions initiales. Après l’échec de ses implantations bloquées en France, Carmat a délocalisé ses expériences sur des cobayes moins regardants au Kazakhstan.

En résumé, la valorisation de cette start-up ne tient que par la capacité de ses promoteurs à entretenir l’illusion d’une perspective de rentabilité encore plus illusoire que celle d’Eurotunnel à l’époque du forage sous la Manche.

Mais sur le Nouveau Marché, ou Alternext, tous les coups semblent permis. C’est le Far-West boursier ! L’entourloupe de Carbios, un poulain plus discret du Dr Pouletty et du fonds Truffle Capital, en offre un autre exemple édifiant.

A l’occasion de son introduction sur le marché déréglementé d’Alternext, en novembre 2013, la société Carbios se présentait comme le futur champion du recyclage des déchets en plastique. Grâce à « l’aboutissement de plus de dix ans de recherche » (p.10 du livret d’introduction en Bourse).

Sur le plan économique, le tableau est moins grandiloquent. En novembre 2013, lors de la vente de ses actions sur Alternext, la société Carbios n’a enregistré que deux exercices, peu comparables, un premier de 21 mois (de sa création à fin 2012) et un second de 6 mois (premier semestre 2013) (p.58 du document de base « DDB »).

Carbios ne compte à l’époque que 8 salariés (p.77). Une productivité étonnante résultant «du modèle de la Société consistant à recourir à des compétences académiques et industrielles externes », précise le « document de base » (DDB), pavé de 127 pages censé informer les investisseurs en toute transparence sans occulter aucune cachotterie.

Rien n’est trop beau pour convaincre les épargnants. On leur promet de « changer une menace en opportunité » (p.6 de son livret promotionnel), s’ils acceptent d’engloutir quelques économies dans cette start-up revendiquant la « Propriété exclusive mondiale d’un savoir-faire technologique et industriel unique ». Retenez ces formules publicitaires pompeuses, car elles ne sont pas brevetées, et permettent à n’importe qui de promouvoir à peu près n’importe quoi.

Mieux ! Pour achever de séduire les investisseurs, Carbios avait même réussi à se faire encenser par un commentaire lyrique d’Erik Orsenna. « Point de rencontre entre les scientifiques et les industriels, Carbios est le catalyseur d’une nouvelle économie du plastique », affirmait le célèbre écrivain, ex-auteur des discours de François Mitterrand, dans la brochure promotionnelle d’introduction en Bourse. Il est vrai qu’Erik Orsenna (Eric Arnoult de son vrai nom) avait bénéficié d’une attribution de 9600 bons de souscription d’actions Carbios dès l’été 2013 à des conditions justifiant ses bons et loyaux services, nous apprend le document de base de Carbios (p.78).

A la veille de son introduction en Bourse, Carbios est en fait une élucubration créée de toute pièce par le Dr Philippe Pouletty et ses acolytes de Truffle Capital, le fonds présidé à l’époque par l’ex-banquier-assureur Henri Moulard, qui contrôlent alors 100% de cette graine d’esbroufe. Même s’ils ont en tête de faire la culbute sur leur gonflette, les gérants de Truffe n’y mettent tout de même pas leur argent : c’est celui des clients, à qui ils ont vendu des produits de défiscalisation. Le capital de Carbios est ainsi détenu à 41,4% par les fonds de Truffle Capital eux-mêmes, à 55,8% par la Holding Incubatrice Chimie Verte, elle-même créée à l’initiative du Dr Pouletty pour vendre des réductions d’ISF aux épargnants fortunés, et 2,8% par Déinove, une société elle-même promue et contrôlée par Truffle Capital qui l’a introduite sur Alternext au printemps 2010.

Le défi consiste à gonfler au maximum la valorisation de cette baudruche pour doper la performance affichée des fonds et de la holding incubatrice de Truffle, tout en ramassant un maximum d’argent auprès du public (appelé à acheter 16,3% du capital). Une partie de la pêche au fric passera directement ou indirectement par le biais de Déinove, appelée à doubler ou tripler sa participation selon les scénarios, en renfort de l’opération.

En effet, avant de faire les poches des victimes d’Alternext en quête de frissons, le mirage Carbios semble surgit du néant. La société Carbios a été créée tout juste vingt-neuf mois avant son introduction en Bourse « par la Holding Incubatrice Chimie Verte (holding animatrice de soutien aux PME développant des technologies de rupture dans des secteurs à fort potentiel industriel et social, conseillée par Truffle Capital) » (document de base p.25), avec un investissement de 500 000 euros.

Dans un second temps, en juillet 2012, Carbios annonce « une levée de fonds de 3,3 M€ auprès de Truffle Capital, avec versement d’une première tranche d’un montant de 1,3 M€ », sans préciser dans quelle mesure et dans quelles proportions il s’agit d’apport en capital ou de prêts et promesses de crédit. A ce stade, on sait seulement que Truffle Capital versera la seconde tranche de 1,2 million en décembre 2012, et la troisième de 800 000 euros en août 2013 (p.26 du DDB), six mois avant l’introduction, honorant bien la « levée de fonds » de 3,3 millions.

Pour diversifier encore un peu l’actionnariat, en octobre 2012, Carbios a réalisé une augmentation de capital permettant de donner lieu à un embryon de valorisation, même si la fixation du prix s’est faite entre soi. En fait d’ouverture du capital à de nouveaux investisseurs, il s’agissait de faire entrer « Deinove au capital de CARBIOS, qui dispose d’un accès exclusif à la souchothèque Deinove dans le domaine des polymères » (p.25 du DDB).

La société Deinove est entrée au capital de CARBIOS par augmentation de capital au prix de 2,25€. « Deinove détient actuellement 2,81% du capital de la Société», précise le DDB (p.56).

Ce ne sera peut-être pas une affaire pour Déinove à la fin, mais en attendant, il se refera un peu sur l’abonnement à sa souchotèque, puisque Carbios lui versera chaque année « une rémunération fixe de 170 K€ au titre de la collaboration de recherche et de 15 K€ au titre du transfert de matériel », soit pas loin de 200 000 euros par an, en plus d’un bonus si les travaux de souchotèque finissaient par déboucher sur une « exploitation industrielle et commerciale des résultats obtenus » (p.83 du DDB).

Si l’on n’a pas la répartition de l’investissement de 3,3 millions effectué par Truffle Capital, entre actions et prêts, la description du financement de la société avant sa mise en Bourse en donne une idée.

Le document soumis au visa de l’AMF précise que « depuis sa création, la Société s’est financée par des augmentations de capital d’un montant cumulé de 4,2 M€, par l’émission d’un emprunt obligataire convertible d’un montant de 0,8 M€, par des aides de BPI France et de la région Auvergne d’un montant cumulé de 3,6 M€ et par le CIR [NDLR Crédit impôt-recherche] d’un montant cumulé de 1,4 M€ » (p.27 du DDB).

On voit déjà où passent nos impôts ! 5 millions de subventions pour 5 millions d’investissements privés, eux-mêmes aidés par un bon coup de pouce fiscal à la Holding Incubatrice Chimie Verte et aux FCPI gérés par Truffle Capital pour ses clients et partenaires, comme l’UFF (groupe Aviva) et Fédéral Finance (Crédit Mutuel Arkéa).

« Ainsi, les fonds UFF Innovation 10 FCPI, UFF Innovation 12 FCPI et Fortune III FCPI sont actionnaires de la Société depuis juillet 2012. Le fond UFF Innovation 14 FCPI a souscrit début août 2013 des obligations convertibles en actions », précisent les dirigeants (p.56 du DDB). Ce n’est évidemment pas dans ces moments-là qu’on entend les bénéficiaires d’argent public fustiger la France des assistés qu’ils sont.

On sait aussi autre chose : c’est que Truffle Capital et ses dépendances n’ont pas déboursé plus de 5 millions d’euros, en actions ou en obligations, pour bâtir et contrôler 100% de Carbios qui s’apprête à vendre en Bourse des actions nouvelles avec une valorisation huit fois plus élevée !

Le 13 décembre 2013, la société Carbios vend ainsi près d’un million d’actions nouvelles dans le cadre de son introduction sur Alternext, selon l’avis publié par Euronext. Sur ce total (934 959 actions précisément), seules 842 597 actions sont en réalité souscrites par de nouveaux investisseurs dans le cadre de l’offre à prix ouvert, au cours de 14,03 euros.

Truffle Capital souscrit de son côté à 116 647 actions. Mais sans débourser un centime, par simple conversion de ses OCA-2013, correspondant sur le papier à une souscription d’actions nouvelles pour 1,636557 million d’euros.

Certes, pour la société, les 116 647 actions souscrites par Truffle en convertissant ses obligations constituent bien une augmentation de capital. Au bilan de Carbios, cela efface d’un côté une dette de 1,636557 million d’euros, en augmentant les fonds propres pour un montant équivalent de l’autre. Mais côté apport d’argent frais, walou ! La « vente » de ces 1,636557 million d’euros d’action nouvelles se fait par une conversion de dette passée, sans que Truffle n’ait à verser un centime à Carbios.

Dans sa présentation aux analystes financiers, Carbios annonce que Truffle Capital a pris un engagement de souscription à l’augmentation de capital pour un montant de 2 millions d’euros, sans préciser si cela consistait à remettre de l’argent dans la société ou seulement à renoncer au remboursement de l’argent prêté.

Dans un tel schéma, l’apport d’argent frais à Carbios par Truffle Capital, dans le cadre de son engagement de souscrire à l’introduction pour 2 millions d’euros, se réduit donc d’un coup à moins de 400 000 euros.

Alors Truffle Capital s’est-il engagé à apporter 2 millions d’euros d’argent frais à Carbios dans le cadre de cette opération d’augmentation de capital et d’introduction en Bourse, ou s’est-il contenté de promettre 2 millions en déboursant à peine cinq fois moins ?

Connaissant les astuces de présentation du Dr Pouletty, cette ambiguïté aiguise la curiosité. A défaut de pouvoir s’appuyer sur la clarté ou la fiabilité de ses engagements, on peut assez facilement vérifier la réalité de ses actes.

Une façon de vérifier combien d’argent Truffle et ses fonds ont réellement apporté à Carbios dans le cadre de son introduction en Bourse avec augmentation de capital, consiste à comparer le montant d’actions détenues par les fonds de Truffle après l’opération, par rapport à ceux qu’ils possédaient avant. La différence correspond logiquement au nombre d’actions souscrites par Truffle.

« A la date du présent Document de Base, Alain Chevallier et Jean-Claude Lumaret détiennent chacun une action de la Société. En outre, à la date du présent Document de Base, Truffle Capital détient 1 111 112 actions de la Société, par l’intermédiaire des fonds d’investissement FCPI UFF Innovation 10, FCPI UFF Innovation 12 et FCPI Fortune III, dont elle est la société de gestion. Aucun autre administrateur ne détient d’action de la Société » (p.69 ddb).

Le nombre total d’ actions offertes dans le cadre de l’introduction en bourse de CARBIOS est ainsi porté à 946 359 actions. (cp Carbios suralloc). Le nombre total d’actions atteignant alors 3,738273 millions de titres, à sa première cotation, le 19 décembre 2013, Carbios se trouvait d’un coup valorisée à la modique somme de 52,44797 millions d’euros (info avis Euronext du 14/1/14 PAR_20140114_00299_ALT).

Un mois plus tard, le 14 janvier, 11 400 actions supplémentaires étaient émises par Carbios dans le cadre de son option de sur-allocation, portant le capital à 3,749673 millions d’actions.

D’après le document d’introduction en Bourse, Truffle s’engageait à soutenir cette opération financière en souscrivant pour 2 millions d’euros de titres. Un argument rassurant souvent utilisé pour attirer les autre investisseurs, puisque cela sous-entend d’abord que les actionnaires d’origine croient suffisamment à l’avenir de la société pour remettre au pot, mais encore que les actions ne sont pas si chèrement vendues puisque leurs propriétaires sont prêts à en racheter à ce prix là, au lieu d’en vendre.

C’est là que la manœuvre est habile. Car tout en faisant croire à ce scénario, Truffle Capital se ménageait en réalité beaucoup de libertés sur ses véritables intentions.

Au chapitre des « engagements de conservation » de leurs titres par les actionnaires d’origine, on trouve trois situations possibles.

La première concerne les actions détenues avant l’introduction, que les actionnaires d’origine, Truffle et consorts, s’engagent à conserver au moins un an (360 jours). C’est rassurant, même si rien ne leur interdit d’écouler par la suite ces titres sur le marché.

La seconde concerne les « actions issues de la conversion des OCA-2013 détenues par les fonds gérés par Truffle Capital », c’est-à-dire au moins 116 647 actions, et peut-être 11 400 de plus, que Truffle Captial aura souscrit sans débourser un centime de plus que son prêt à Carbios converti en actions sur la base d’un prix de 14,03 euros par action.

Selon l’interprétation de cette clause, les 116 647 actions souscrites par Truffle Capital dans le cadre de l’opération sont donc soumises à un engagement de conservation ne dépassant pas six mois.

Le troisième alinéa des engagements de conservation en limitait la portée « à l’exception des actions de Carbios que les fonds d’investissements gérés par Truffle Capital souscriront dans le cadre de l’Offre, au titre de leur engagement ».

L’embrouille de Truffle pour doper les performances « apparentes » de ses investissements repose sur les tour de passe-passe entre les différentes entités avec lesquelles la société gère l’argent de ses clients, notamment le rôle de ses fameuses holding incubatrices.

Truffle disposerait d’environ 5 millions d’euros par Holding Incubatrice, selon leur prospectus officiel (p.62).

Lors de sa constitution, Carbios avait d’abord un capital de 500 000 euros divisé en 500 000 actions de 1 euro de valeur nominale. Les deux premières augmentations de capital, en janvier et mai 2012, furent aussi réalisées sur une base de 1 euro par action à hauteur de 1 million d’euros.

Pour les suivantes, la valeur des actions fut d’abord augmentée de 125% : entre juillet et décembre 2012, la société collecta 2,67 millions supplémentaires achetées par les acolytes du Dr Pouletty à 2,25 € au lieu de leur seule valeur nominale de 1€ (p.91 du DDB).

Il faut dire que le savoir-faire du Dr Pouletty en matière de récolte de subvention vaut bien une prime d’émission. « La Société a obtenu d’OSEO Innovation le 19 décembre 2012, au titre du projet Thanaplast™, une aide constituée d’avances remboursables pour un montant de 3 707 K€ et de subventions à hauteur de 3 108 K€ répartis sur 60 mois de 2012 à 2017. Les aides sont débloquées au rythme de l’avancée du projet et par la remise à OSEO de rapports relatifs à la finalisation de chaque étape clé prévus par le contrat cadre signé avec OSEO Innovation. » (p. 93). Avec un peu de chance, les impétrants peuvent espérer qu’Oseo soit moins regardant sur la fiabilité des informations données dans leurs rapports que la FDA face aux revendications du Dr Pouletty sur les qualités de ses élixirs.

Un an plus tard, lors de l’introduction en Bourse, les actions de la société ont pris de la valeur dans des proportions inexplicables, sur la base de leur prix de vente au public.

L’introduction se fera sur une base de 14,03 euros pour une valeur nominale réduite à 70 centimes par action, en augmentant le nombre d’actions de 42,86% pour la même part du capital par rapport à leur valeur nominale précédente de 1€. En clair, si l’on peut dire, sachant que tous ces jonglages sont évidemment fait pour brouiller la compréhension des investisseurs; le public a payé chaque action Carbios vingt fois plus cher que Truffle Capital lors de la création de la société, et près de neuf fois plus cher que lors des augmentations de capital auxquelles ont souscrit les actionnaires historiques en 2012.

Mais ce n’est pas tout.

Car les différents dirigeants impliqués dans l’opération Carbios disposent aussi de bons de souscriptions, comme ceux d’Erik Orsenna, leur permettant de récolter un peu d’argent auprès des investisseurs une fois que la société sera cotée en Bourse, en leur vendant sur le marché des actions souscrites au rabais. « A la date du présent document, les différents plans de BSA et BSPCE permettent de souscrire à des actions nouvelles ordinaires, représentant potentiellement un total de 392 200 actions à émettre, soit 14,6% des actions existantes (s’élevant à la date du présent document à 2 686 667 actions) et 12,7% sur une base diluée. » (p.77 ddb).

Exercice de six mois, à fin juin 2013, perte de 1 million d’euros.

– BSA-2011-1 : le montant maximal de l’augmentation du capital social résultant de l’exercice de l’intégralité des BSA-2011-1 s’élève à 3 759 Euros correspondant à l’émission de 3 759 actions ordinaires nouvelles de valeur nominale d’un Euro. Prix de souscription : 0,10 € par BSA-2011-1. (p.91 détails des BSA, BSA 2012-1 gratuits).

Pour rentrer dans ses frais de gestion, la Holding Incubatrice Chimie Verte récupère d’ailleurs d’une main une partie de l’argent qu’elle a investi de l’autre pour le compte de ses clients. Avant même l’enregistrement au registre du commerce de Carbios, « Un contrat de conseil et d’assistance a été signé le 8 mars 2011 entre la Holding Incubatrice Chimie Verte SA et CARBIOS, permettant à CARBIOS de bénéficier de l’assistance de la Holding Incubatrice Chimie Verte pour (…) une rémunération mensuelle forfaitaire de 3 500 € H.T. », soit 42 000 euros par an sur cinq ans renouvelables par tacite reconduction (p.83 ddb). Pourquoi s’en priver !

Quatre ans après cette introduction en Bourse particulièrement gonflée, Carbios continue de perdre de l’argent et de signer des partenariats « prometteurs » pour épater les investisseurs. Dernier en date, un partenariat signé avec L’Oréal serait même «le premier étage d’une fusée», selon le directeur général de la jeune pousse, Jean-Claude Lumaret, cité par Le Revenu.

En attendant, la fusée a du mal à remonter de la cave où son cours s’est effondré depuis son introduction, comme on pouvait s’y attendre compte tenu de la gonflette initiale de sa valorisation.

Mise à jour du 8/6/2018: Entre temps, nous avons appris que Truffle Capital et sa holding ISF Chimie verte, fondatrice de Carbios en 2011, ont vendu près de 64 000 actions Carbios en trois ans sur Alternext (rebaptisé Euronext Growth), à un cours moyen proche de 12 €, selon les informations publiées par notre confrère La Lettre A. Tandis que son directeur général, Jean-Claude Lumaret, avait vendu de son côté plus de 45 000 actions Carbios en 2017, à un cours moyen proche de 7 €.

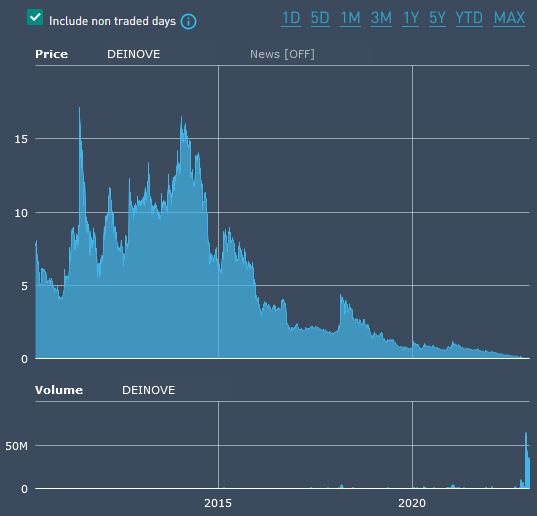

Mise à jour du 24/1/2023: La « pépite » de Truffle Capital, Déinove, vaut officiellement zéro, en liquidation, nous apprend La Tribune. Pour mémoire, les rois de la gonflette avaient introduit cette baudruche sur Alternext Euronext Growth en juin 2010 au cours de 8,33 euros, collectant 12 millions d’euros auprès d’investisseurs plumés. Sans compter les crédules qui en ont acheté derrière, poussant son cours à près de 17 euros en juin 2011, avant de tout perdre.

En ajoutant Neovacs et Carmat, les épargnants sont décidément les dindons de la farce du private-equity.