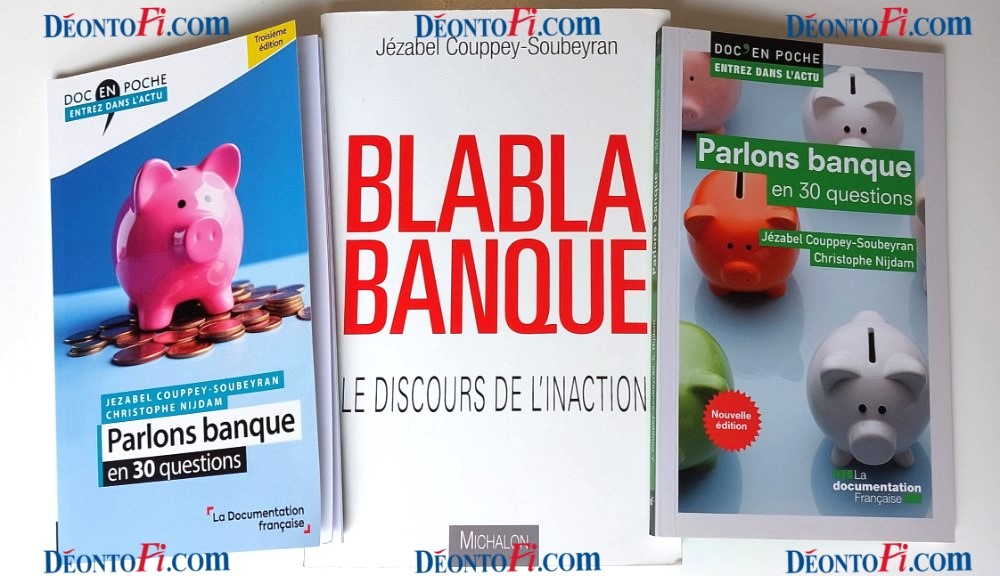

Quand on attend trop longtemps pour parler d’un livre, son propos ou son actualité risquent de se périmer. Ce n’est pas le cas de « Parlons banque en 30 questions », dont la 3ème édition actualisée est parue au printemps 2024, dans la collection Doc en Poche de la Documentation Française. Leurs auteurs, Jézabel Couppey-Soubeyran et Christophe Nijdam, sont des experts respectés et observateurs avisés de l’univers bancaire et financier, parmi les sources appréciées de Deontofi.com pour leurs décryptages pédagogiques de la finance.

Jézabel Couppey-Soubeyran, maître de conférences en sciences économiques à la Sorbonne, notamment pour les masters en banque et finance, consacre sa carrière académique à la compréhension de cet univers et au partage de ses savoirs : « Mes travaux portent sur les banques, l’instabilité et la régulation financières, explique-t-elle sur son blog www.jezabel-couppey-soubeyran.fr. Attachée à la diffusion et au partage des résultats de la recherche, j’ai exercé plusieurs missions de conseillère scientifique et éditoriale à l’Encyclopaedia Universalis (2000-2008), au Conseil d’analyse économique (2009-2015) et au CEPII (2015-2020) où je continue d’aider à la réalisation de l’ouvrage annuel « L’économie mondiale » (Ed. la Découverte). Depuis septembre 2020, j’ai rejoint l’Institut Veblen en tant que conseillère scientifique pour contribuer avec eux à l’élaboration et à la promotion de propositions de réformes monétaires et financières qui permettraient de faire avancer la transition écologique. J’ai également la responsabilité scientifique de la Chaire énergie et prospérité ».

Christophe Nijdam a d’abord eu une carrière de banquier international spécialiste des marchés financiers (Crédit lyonnais USA, CCF, Crédit du Nord…) et d’analyste financier indépendant (Capitalaction, AlphaValue, Proxinvest côté gouvernance…) avant de mettre son expertise au service d’institutions plus critiques des pratiques bancaires (Finance Watch, Af2i, Association pour la défense des actionnaires minoritaires, Autorité bancaire européenne / EBA, Autorité européenne des marchés financiers / ESMA).

En résumé, des auteurs qui ne se laissent pas embobiner par le tissu de fadaises dont nous abreuvent les lobbies bancaires, avec une arrogance n’ayant souvent d’égal que la vacuité de leurs arguments (comme sur la loi de séparation bancaire ou la taxe sur les transactions financières).

Le mérite de leur « Parlons banque en 30 questions » est de répondre à chacune de ces 30 questions en deux pages (format poche) en expliquant à la fois clairement le sujet et l’enjeu de la question (pour les néophytes comme les plus expérimentés), puis en illustrant la question par un décryptage de faits et chiffres actuels donnant aux lecteurs le contexte et recul nécessaire.

Cette partie centrale est utilement précédée par un article de synthèse sur les enjeux d’actualité du secteur 15 ans après la grande crise bancaire de 2008 (risques, réformes, concentration – les 5 leaders français contrôlent 80% du marché p.16 – innovations, cryptos, transition énergétique…).

Et complétée par une dizaine de pages de chiffres-clé, lexiques et référence, « pour aller plus loin ».

Pour vous convaincre de sa pertinence, voici le menu des 30 questions, avec un petit mot sur ce que j’y ai trouvé « bien vu » pour les dix premières :

1. À quoi une banque sert-elle ? Sécuriser l’épargne déposée et les moyens de paiement proposés, accorder des prêts : les banques assurent 70% des financements des entreprises européennes (et 100% des prêts immo aux particuliers)

2. Quels sont les métiers des grands groupes bancaires ? Banque de « détail » (services aux particuliers), commerciale et d’investissement (pour les entreprises et la spéculation), gestion d’actifs, etc. La « banque universelle » (ou « bancassurance ») « expose les dépôts aux risques de turbulence des marchés ».

3. À qui les banques doivent‑elles de l’argent ? Aux déposants, aux marchés et à leurs actionnaires. Les fonds propres (5%) sont une « éponge en cas de perte », notamment avec les « produits dérivés » (défaillance du Crédit suisse en 2023). Au-delà il faut renflouer « ou faire appel… aux contribuables pour la sauver »

4. Que trouve-t-on au bilan d’une banque ? Lecture du bilan d’une banque actif/passif avec rappel de l’impact du « hors-bilan », ces « engagements sur instruments financiers à terme (produits dérivés) sont le poste le plus important ».

5. Comment les banques créent‑elles la monnaie ? Les dépôts servent à accorder des crédits, et « les crédits font les dépôts » : 90% de la « masse monétaire » en circulation correspond à cette « monnaie scripturale », créée par cette activité bancaire.

6. Qu’est-ce que le produit net bancaire ? Le PNB des banques est l’équivalent de leur « chiffre d’affaires », additionnant tous leurs revenus : marges d’intérêts sur les prêts et dépôts (45% du PNB des banques en France) , commissions (36%), gains sur les marchés (20%).

7. Comment les banques se sont-elles accommodées des fintech ? France Fintech en dénombre 700 en 2022. Les plus prometteuses sont rachetées, comme le compte Nickel racheté avec 700 000 comptes en 2017 par BNP Paribas, qui l’a fait monter à 3 millions de clients fin 2022.

8. Pourquoi la confiance importe‑t-elle autant dans le secteur bancaire ? « Paradoxe de la tranquillité » (selon l’économiste Hyman Minsky) : les crises ne sont pas causées par le manque de confiance, mais par l’excès de confiance et les paris spéculatifs menant aux banqueroutes… ruinant la confiance des déposants, et des banques entre elles.

9. Les banques ont-elles une banque ? Les « banques centrales » sont aux petits soins pour « refinancer » les banques. La Banque centrale européenne (BCE) a ainsi accru ses prêts aux banques et racheté les titres qu’elles voulaient vendre, multipliant la taille de son bilan par 8 entre 2007 et 2022 (de 1.100 milliards à 8.800 milliards).

10. Les banques sont‑elles subventionnées par la banque centrale ? 146 milliards d’euros d’intérêts versés par la BCE aux banques sans contrepartie (De Grauwe, 2023) « une subvention donc ! »

11. Quels sont les risques de l’activité bancaire ?

12. Qu’est-ce que le risque systémique ?

13. Pourquoi les banques sont‑elles réglementées ?

14. Pourquoi les banques doivent‑elles respecter des « ratios prudentiels » ?

15. Qu’est-ce que la titrisation ?

16. Qu’est-ce que le shadow banking ?

17. Des bilans bancaires purgés de leurs excès ?

18. Qui surveille les banques ?

19. Qu’est-ce que l’Union bancaire ?

20. À quoi le Comité de Bâle sert-il ?

21. Les accords de Bâle 3 ont-ils fait mal aux banques ?

22. Les déposants sont-ils bien protégés ?

23. Qui doit supporter les pertes des banques ?

24. Qu’est-ce qu’une banque « too big to fail » ?

25. Les opérations sur produits dérivés, aussi utiles que lourdes au bilan des banques ?

26. Les banques, expertes en gestion des risques ?

27. A-t-on séparé les banques ?

28. Les banques réchauffent‑elles la planète ?

29. Comment verdir la réglementation bancaire ?

30. Les banquiers sont-ils trop payés ?

Parlons banque en 30 questions

100 pages, disponible en ligne et en librairie au format papier (7,99€) ou numérique (5,99€) :

Retrouvez la présentation de l’ouvrage avec des extraits PDF et liens d’achat ici.

BlaBlaBanque, le discours de l’inaction

Je profite de cet article pour revenir sur BLABLABANQUE un ouvrage bien antérieur de Jézabel Couppey-Soubeyran (Septembre 2015) dont la lecture était si riche que j’avais renoncé à l’époque à le résumer, aussi mobilisé par d’autres urgences.

« Les garde-fous adoptés depuis la crise bancaire de 2008 empêcheront-ils la prochaine crise ? Non, car ce sont les fous eux-mêmes qui placent les barrières », prévient Jézabel Couppey-Soubeyran dès sa première phrase.

Fidèle à son sous-titre, « Le discours de l’inaction », BlaBlaBanque dissèque, en 260 pages, la propagande des lobbies bancaires pour dissuader ou neutraliser les réglementations financières.

« Le cœur de cet ouvrage m’a été inspiré par un livre d’Albert Hirschmann intitulé Deux siècles de rhétorique réactionnaire » (traduction de Pierre Andler, Fayard 1991), raconte en préambule Jézabel Couppey-Soubeyran : « Dans ce livre, il décryptatit le discours de ceux qui s’étaient opposés aux réformes du progrès social », explique-t-elle.

Cette rhétorique réactionnaire repose sur 3 arguments, que l’on découvre effectivement utilisés à toutes les sauces par les réac de tous les temps pour s’opposer aux progrès sociaux et humains en général (de la protection sociale jusqu’au droit de vote des femmes…).

Les 3 mises en garde « réac » contre le progrès :

- 1 : Gardez-vous de réformer ou vous obtiendrez l’effet contraire à celui recherché.

- 2 : Gardez-vous de réformer, car cela ne sert à rien.

- 3 : Gardez-vous de réformer, car vous casserez ce qui fonctionne.

Très documenté par cette universitaire fine observatrice des coulisses du monde bancaire et financier, BlaBlaBanque fourmille d’exemples disséquant cette rhétorique des lobbies financiers anti-réglementation, à l’aune des enjeux de l’époque. Sa lecture nous replonge dans le grand gâchis de la crise bancaire, et du coût économique et social payé par les citoyens-contribuables, grâce à la capacité des banques à « privatiser les profits et nationaliser les pertes ».

Retrouvez ici la revue de presse et présentation du livre BlaBlaBanque, sur le site de l’Ecole d’Economie de Paris School of Economics.

Cependant, la rhétorique réactionnaire des lobbies bancaires demeure indémodable. En voici 3 exemples récents :

Menace anti-réforme n°1 d’un « effet contraire à celui recherché » (Rétrocommissions)

Dans le cadre de la Stratégie d’investissement de détail (Retail Investment Strateg, S), l’UE envisageait d’interdire les rétrocommissions sur les ventes de placements, pour éviter les conseils biaisés, comme l’ont fait la Grande-Bretagne et les Pays-Bas. Réaction des lobbies : « Dans un communiqué commun, publié le 5 juin 2023, pas moins de19 associations professionnelles, dont la Fédération bancaire française (FBF), l’Association française de la gestion financière (AFG) et France Assureurs, ont exprimé leur « grande inquiétude » sur le texte de la Commission européenne, divulgué le 24 mai 2023, relatif au projet de directive Retail Investment Strategy (RIS), rappelait La Tribune (…) « cela entraînerait la quasi-suppression du modèle fondé sur les commissions », prévient le communiqué, « privant les épargnants les plus modestes d’accès au conseil et privant également de nombreux épargnants de produits financiers ».

La mauvaise foi des lobbies sur ce dossier a payé. Selon Philippe Maupas, expert financier indépendant et auteur du très perspicace Apha Beta Blog : « Les efforts combinés des lobbies et de certains Etats de l’Union européenne — dont la France — ont eu raison de presque toutes les mesures initialement proposées. Après le vote d’un projet par le Parlement européen le 23 avril 2024, c’est le Conseil européen qui a arrêté sa position le 12 juin 2024 ».

Menace anti-réforme n°2 « car ça ne sert à rien » (séparation des activités spéculatives)

Pour être élu Président de la République, François Hollande promettait en 2012 de séparer « les activités des banques qui sont utiles à l’investissement et à l’emploi, de leurs opérations spéculatives ». Mais son secrétaire général adjoint à l’Elysée, Emmanuel Macron, lui-même ex-banquier chez Rothschild, torpille le projet, comme raconté par trois confrères dans leur livre « Mon amie c’est la finance ! Comment François Hollande a plié devant les banquiers » :

Le gouverneur de la Banque de France, Christian Noyer, déclare ensuite dans L’Est républicain que « certaines activités de marché sont nécessaires à l’économie et nos banques doivent les poursuivre. Nous ne pouvons pas dépendre de banques de Wall Street pour financer nos entreprises ». Le ministre de l’économie Pierre Moscovici finit lui-même par se soumettre à cette opinion en déclarant sur France 3, le 8 octobre 2012, que « si on sépare, on risque de fragiliser les deux activités » (p.81).

Menace anti-réforme n°3 « vous casserez ce qui fonctionne » (odieuse taxe des marchés financiers !)

Farouchement opposés à la Taxe sur les transactions financières (TTF), les lobbies bancaires n’ont reculé devant aucune menace pour la dénigrer, comme l’observait à l’époque Gunther Capelle-Blancard, le seul économiste en ayant sérieusement étudié les effets : « Dans un article publié vendredi dernier, 7 février 2014, dans Les Echos, Christian Noyer, gouverneur de la Banque de France, s’attaque de nouveau à la taxe européenne sur les transactions financières. Le titre de l’article est sans appel : « Avec la taxe sur les transactions financières, les banques partiront »

Treize ans après la création de la TTF française, en 2011, les volumes de transactions n’en ont pas souffert et les banques ne sont pas parties, mais elles ont largement éludé cet impôt avec la complicité d’Euroclear et la bénédiction de Bercy !