Attention aux publicités vantant des placements rentables et sûrs. Quelques vérifications permettent de mieux mesurer les risques de ne jamais revoir votre argent. (Photo GPouzin)

Deontofi.com ne peut pas publier des articles sur toutes les publicité d’investissement trompeuses qui pullulent sur Internet. Mais comme celle-ci est revenue deux jours de suite dans notre boîte à lettre, elle voulait sûrement qu’on la commente.

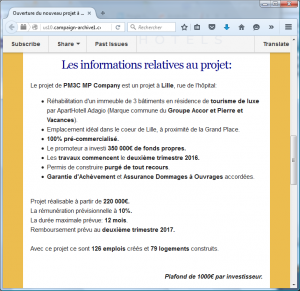

C’est une publicité trompeuse typique, pour un investissement improbable à la présentation un peu floue.

De quoi s’agit-il ? La publicité n’est pas très claire sur ce point. Elle provient d’une plateforme de financement participatif (ou « crowfdunding ») baptisée Hexagon Crowdbuilding (au demeurant un joli nom qui sonne sérieux).

Suit une « vue d’artiste » (vous savez, ces images de projets immobiliers toujours idéalisées) avec les noms des promoteurs et exploitants de ce projet de « Réhabilitation d’un immeuble de 3 bâtiments en résidence de tourisme de luxe« , Ville de Lille, PM3C MP Company, Accor Hôtels.

Jusqu’ici, chacun est libre de vendre ce qu’il veut. En revanche, un épargnant inattentif ne peut être que trompé par les arguments affichés ensuite pour le séduire.

On lui annonce ainsi une « rémunération prévisionnelle à 10% » avec une « durée maximale prévue:12 mois » et un « remboursement prévu au deuxième trimestre 2017 ».

L’épargnant lambda ,qui n’a pas l’expérience et le flair pour repérer rapidement les incohérences et bizarreries d’une telle présentation, ne peut être que trompé.

En effet, cette publicité pour un investissement participatif dans un projet de financement immobilier pourrait faire croire aux investisseurs à la possibilité d’un placement à court terme (12 mois) très rentable (10%) et sans risque (remboursement prévu). C’est évidemment une fausse promesse.

Gare aux publicités trompeuses ! En annonçant une « rémunération prévisionnelle à 10% » avec une « durée maximale prévue:12 mois » et un « remboursement prévu au deuxième trimestre 2017 », cette publicité pour un projet de financement participatif immobilier pourrait faire croire aux épargnants à la possibilité d’un placement à court terme (12 mois) très rentable (10%) et sans risque (remboursement prévu). C’est une fausse promesse qui n’a en réalité aucune garantie.

Un simple coup d’œil suffit au regard exercé pour ignorer une telle proposition (ou la classer dans sa collection de publicités trompeuses).

Par souci de pédagogie, prolongeons néanmoins les vérifications d’usage permettant d’en avoir le cœur net (car il ne l’est pas toujours !).

1/ Lisez bien les petites lignes et avertissements

Les publicités pour les investissements, c’est un peu comme pour les sodas et autres gourmandises manufacturées à l’huile de palme et viande avariée, bourrées de produits chimiques E quelque chose : on vous annonce au porte-voix que c’est super-bon (avec des images du bonheur en illustration), avant de vous préciser en tout petit que c’est mauvais pour la santé, depuis que ces mentions ont été rendues obligatoires.

Cette publicité n’échappe pas à la règle. Les gros titres et les arguments servis en premiers pour vous séduire ont plus de valeur pour l’annonceur que pour le consommateur (c’est lui qui choisit de les mettre en avant), tandis que les informations « mises en arrière », reléguées au second rang, voire un peu occultées, ont souvent plus de valeur pour le consommateur que pour l’annonceur (sinon il les mettrait en avant, n’est-ce pas ?).

Tout en bas de la page, après les photos du projet « vue depuis la rue » (beaucoup moins séduisantes que la vue d’artiste mais qui ont le mérite d’être plus honnêtes), arrive donc la mention la plus importante à retenir pour ne pas tomber dans le panneau d’une fausse promesse :

|

C’est bien écrit noir sur blanc : contrairement à l’idée trompeuse que l’on peut avoir en lisant « 10% », « 12 mois » et « remboursement au second trimestre 2017 », cette proposition présente bien « un risque de non remboursement, de perte en capital et nécessite une immobilisation de votre épargne ».

Autrement dit, vous n’avez aucune assurance de récupérer votre argent, et encore moins d’obtenir la rentabilité « prévisionnelle » avec laquelle on tente de vous convaincre d’apporter votre argent.

Mais l’épargnant inattentif voulant croire à sa bonne étoile ne l’a peut-être pas encore compris. Après tout, la publicité évoque un projet immobilier, tandis que l’avertissement parle de « Prêter de l’argent à des TPE/PME« .

2/ Lisez bien les mises en garde détaillées et autre « notices de risques »

Pour comprendre qu’il s’agit bien de prêts à des entreprises de construction et promoteurs immobiliers, il faut cliquer sur les différents liens proposés dans la publicité, en particulier sur le lien « rendez-vous sur la notice de risque. » à la fin de l’encadré d’avertissement.

Si les arguments mis en avant dans le courriel publicitaire sont trompeurs, il faut reconnaître que cette « notice des risques » fait preuve d’une bien plus grande honnêteté que les attrape-nigauds d’innombrables margoulins grouillant sur la Toile.

On y apprend d’abord que « Les investissements sont réalisés au moyen d’une « convention obligataire » ». Là encore, après traduction en français facile, cela veut dire que les investisseurs accordent des prêts d’argent à des entreprises que les banques ne jugent pas assez solvables selon leurs critères.

Vient ensuite la liste des risques dont nous commentons deux extraits.

Risque de modification de la durée de l’investissement et d’illiquidité

On vous explique que « La période d’investissement peut varier selon le déroulement des projets » et que « Le risque d’Illiquidité est un risque qui affecte la durée de votre investissement, celui-ci pouvant excéder la période contractuellement définie ».

En clair, un prêt sur un an peut ne pas être remboursé au bout d’un an, mais peut-être au bout d’un nombre d’années indéterminé, ou jamais.

Risque de perte d’une partie ou de la totalité de l’investissement (Capital / Rémunération)

Au dernier paragraphe de la « notice des risques », on vous explique clairement que « La société porteuse de projets peut se trouver en défaillance économique engendrant la perte totale ou partielle des capitaux investis, due à la fébrilité du marché économique français. En effet, le marché de la construction Immobilière a baissé de 6,2% au dernier trimestre 2014 ».

Il faut saluer cet effort de transparence. Une spécialité des financiers est souvent de présenter les risques de leurs propositions de la façon la plus abstraite et déconnectée possible de la réalité, pour s’assurer que les prospects comprennent le moins possible les risques concrets menaçant leurs économies. Ce n’est pas le cas ici, à condition de faire l’effort de cliquer les bons liens et de lire jusqu’au bout.

3/ Visite obligatoire des « mentions légales »

Les « mentions légales » sont une spécificité des sites internet français dont il faut souligner l’utilité par rapport à bien d’autres pays où n’importe qui peut créer n’importe quel site Internet pour y vendre n’importe quoi n’importe comment.

En France, les « mentions légales » sont obligatoires sur tous les sites internet et doivent comporter un certain nombre d’indications sur son éditeur, qu’il s’agisse d’un particulier (blog) ou d’une entreprise. Les obligations sont plus nombreuses pour les entreprises, qui doivent notamment indiquer de nombreux renseignements permettant de les identifier et les retrouver (raison sociale, coordonnées, numéros de RCS, TVA, etc.).

Pour les professions réglementées, il est aussi obligatoire d’indiquer les agréments et coordonnées des autorités auprès desquelles vérifier leur agrément. C’est le cas pour les plateformes de financement participatif qui doivent être enregistrées à l’Orias, l’organisme du registre des intermédiaires en assurance, banque et finance, même si leur activité est plus ou moins encadrée selon les domaines (les énergies renouvelables, éolienne ou photovoltaïque, étant le domaine le moins encadré).

Visiter la page « mentions légales » est absolument incontournable pour savoir à qui l’on a à faire.

Dans ce cas précis, on apprécie l’honnêteté de l’intermédiaire indiquant dans ses mentions légales que « aucune garantie n’est donnée quant à l’exactitude, la précision ou l’exhaustivité des informations mises à disposition sur le site ». Ainsi, les épargnants attentifs sauront qu’ils n’ont « aucune garantie (…) quant à l’exactitude » des informations mises en avant dans la publicité pour cet investissement.

Bilan : il est trompeur de croire qu’un placement présenté comme « rentable et sûr » le sera vraiment

Sur ce point, les arguments principaux de la publicité pour cet investissement peuvent facilement tromper les épargnants naïfs ou inattentifs. Car il est en réalité fort probable que ni la « rémunération prévisionnelle à 10% », ni le « remboursement prévu au deuxième trimestre 2017 », n’auront lieu comme prévu.

Mais si on prend le temps de l’explorer en détail, ce site de financement participatif ne ment pas. Il le dit même : prêter de l’argent à des PME est risqué (sinon les banques le feraient) et les risques de faillites des promoteurs immobiliers sont bien réels dans les périodes de crise où les banques leur coupent les vivres.

Sur le fond, Deontofi.com ne formule pas d’opinion ni de recommandation, pour ou contre le prêt d’argent à taux élevé à des entreprises susceptibles de ne pas rembourser, afin de financer la réhabilitation d’immeubles en résidence de tourisme de luxe, à Lille ou ailleurs.

Notre propos n’est pas de juger cette initiative, ni même cette plateforme de financement participatif plus qu’une autre. D’ailleurs on voit des publicités financières bien pires que celle faisant l’objet de ce décryptage.

Fidèle à sa ligne éditoriale, Deontofi.com vous aide à distinguer les mauvaises et bonnes pratiques financières, avec des informations et analyses essentielles à titre personnel, pour gérer votre argent en évitant les pièges. Ce décryptage s’inscrit dans cet esprit, pour aider les épargnants à ne pas être trompés par des arguments simplistes, en examinant plus attentivement les publicités.

Bonjour M. Pouzin,

Je suis Emmanuel da Costa de la plateforme HEXAGONe, donc directement concerné par votre article.

Je tiens tout d’abord à préciser que le principal objet d’une publicité est à mon sens de présenter avantageusement l’offre commerciale.

Donc oui nous décrivons les avantages … et nous avons également pris soin dans les termes nous ne parlons pas de rendement, mais « de rémunération prévisionnelle », et lorsque l’évènement est futur nous lui ajoutons le terme « prévu », de la même manière nous avons pris soin d’y ajouter un rappel des risques, et nous renvoyons à la notice de risques, qui vous le soulignez est assez effrayante.

Nous n’avons donc pas présenté l’investissement comme rentable et sûr et n’avons fait état d’aucune garantie quelconque, et je ne vois pas en quoi notre message serait trompeur.

– Les éléments présentés sur les caractéristiques du projet sont vérifiables sur notre site

– Nous ne parlons pas de crowdfunding immobilier mais de crowdbuilding, justement pour éviter toute confusion possible dans l’esprit des investisseurs potentiels (il n’y a pas d’actif immobilier)

– Nous ne retenons que l’hypothèse basse pour l’évaluation de la création d’emplois (la fourchette étant comprise entre 1,6 et 2 emplois par logements nous avons gardé le chiffre de 1,6 soit 79×1,6= 126 emplois).

Enfin, étant une plateforme soumis au régulateur ACPR, avant même de pouvoir participer à cette campagne, l’investisseur potentiel devra :

– S’inscrire sur le site

– Attester avoir pris connaissance des conditions générales ET de la notice de risque

– Avoir répondu aux questions réglementaires (notamment sur sa connaissance des risques)

– prendre connaissance du détail de l’offre

– choisir de soutenir le projet

– Répondre une nouvelle fois avoir pris connaissance des risques

HEXAGONe s’est efforcé de respecter en tout point la règlementation sur le parcours de risque, de la même manière nous parlons bien d’un projet réalisable sous réserve que nous ayons suffisamment de souscripteurs potentiels.

Je suis touché que vous ayez pris cet exemple en exergue en lui accolant le terme de trompeuse,

racoleuse, terme peu amène, me paraitrait sans doute plus adapté.

Cordialement

Emmanuel da Costa

Bonjour M. da Costa et merci pour votre réaction sur Deontofi.com.

Respectueux de la déontologie de l’information et de la législation sur la liberté de la presse, Deontofi.com publie sans délai votre réaction à laquelle je souhaiterais apporter les précisions suivantes.

– J’ai conscience que vous faites un travail difficile et l’objectif de cet article n’était nullement de mettre en cause votre honnêteté ni de stigmatiser votre société, aussi je vous présente volontiers nos excuses si cela a pu être ressenti ainsi, car ce n’était pas notre intention.

– L’objectif éditorial de cet article est d’aider les épargnants à savoir décrypter les publicités pour des placements financiers rentables et sûrs que tout le monde peut recevoir par courriel sans avoir nécessairement les compétences pour en comprendre toutes les subtilités.

– Nous n’avons pas employé le terme de « publicité racoleuse » à propos de la publicité analysée, alors que nous l’employons volontiers quand c’est mérité, comme dans ces articles.

– Au contraire, compte tenu des éléments rencontrés au fil de nos vérifications, nous avons salué à plusieurs reprises la conformité des avertissements accessibles assez facilement au regard exercé.

– En revanche, si vous ne voyez pas en quoi cette publicité est trompeuse, c’est parce que vous êtes justement un professionnel au regard exercé à ce type de décryptage. Vous êtes capable de distinguer facilement la différence entre « rendement » et « rémunération prévisionnelle », ou de savoir que dans le lexique financier, « prévu » signifie « incertain ».

– En trente ans de journalisme financier au contact avec les épargnants, même parfois très fortunés comme j’en ai au souvent au téléphone parmi mes lecteurs notamment en tant que rédacteur en chef du Revenu, j’ai réalisé que leur niveau de compréhension de ces nuances n’est pas du tout le même que le vôtre ou le mien, et qu’ils sont effectivement souvent trompés par des présentations d’éléments hypothétiques et incertains en des termes qu’ils assimilent à des promesses.

– C’est pour éviter des déconvenues à ces lecteurs, et des malentendus avec leurs interlocuteurs, que Deontofi.com a choisi de décrypter les nuances sémantiques des messages commerciaux et leur écart avec la réalité des risques.

Comme indiqué en introduction, cet article pédagogique ne visait pas à stigmatiser votre travail ni l’honnêteté de votre société, mais avait vocation d’exercice à caractère général consistant à aider un plus large public à savoir décrypter les publicités.

Promis, la prochaine fois que nous renouvellerons cet exercice, nous prendrons une autre publicité arrivée dans nos boîtes aux lettres par inadvertance.

En vous remerciant d’avoir participé à ce débat,

très cordialement, Gilles Pouzin