Ayant accès à des données confidentielles très précises et détaillées, collectées auprès des compagnies d’assurance dont elle supervise la solvabilité, l’Autorité de contrôle prudentiel et de résolution (ACPR) est bien placée pour analyser les tendances et les nuances dans les coulisses de ce secteur. Deontofi.com reproduit ci-dessous le bilan de l’assurance-vie en 2018 publié récemment dans le bulletin Analyse et Synthèse de l’ACPR n°100 (daté Mars 2019). Les commentaires de Deontofi.com sont signalés en [ndlr].

Un rebond de la collecte en assurance vie en 2018

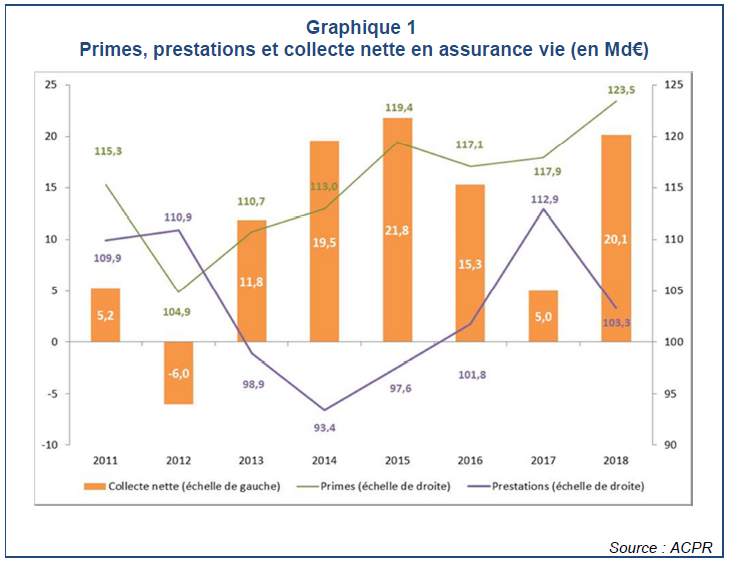

Après s’être établie en 2017 à 5,0 milliards d’euros (Md€), son plus faible niveau depuis 2012, la collecte nette en assurance vie s’est fortement redressée en 2018 pour atteindre 20,1 Md€, un niveau comparable à celui des années 2014-2015.

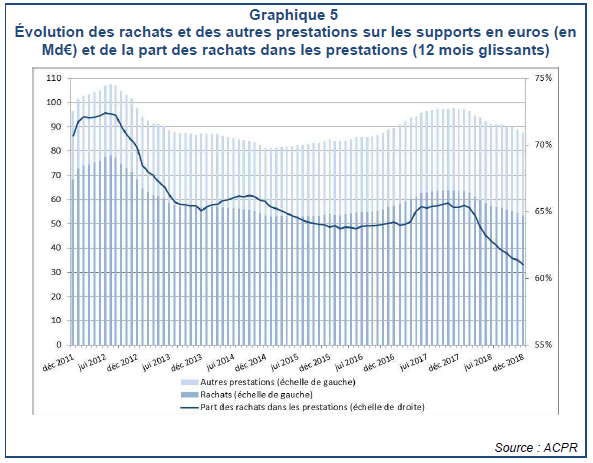

Les primes brutes atteignent un niveau inégalé depuis 2011 (123,5 Md€) tandis que les rachats qui s’étaient intensifiés en 2017, en particulier sur les supports en euros, reviennent à un niveau relativement proche de celui des années précédentes (voir graphique 5).

Un marché de l’assurance vie en évolution

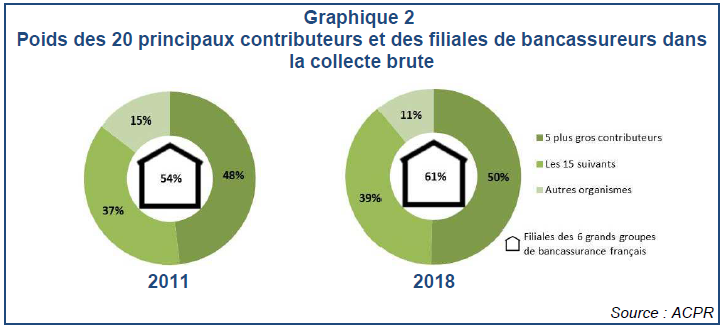

Le marché se caractérise par une concentration de plus en plus forte :

– Les 20 organismes collectant le plus en assurance vie représentant 89 % des primes collectées, en progression de 4 points depuis 2011,

– et les filiales des 6 grands groupes de bancassurance, 61 % des primes, un gain de 7 points par rapport à 2011.

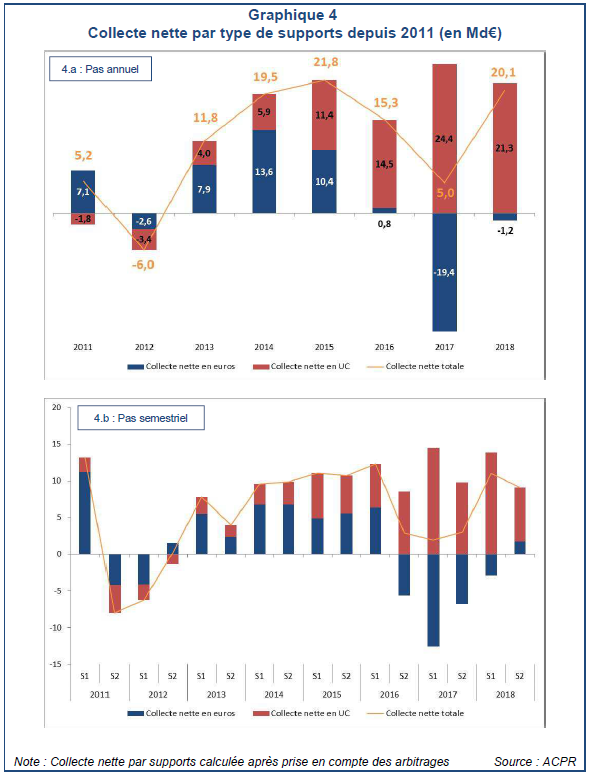

Une collecte nette sur les supports en UC encore dynamique

Après cinq années de hausse consécutive, la collecte nette sur les supports en unités de compte (UC) s’inscrit en baisse (21,3 Md€) par rapport à 2017 (24,4 Md€) mais se maintient à un niveau élevé, bien supérieur à ceux atteints pendant la période 2011-2016. Cette contraction est la conséquence d’un deuxième semestre beaucoup moins favorable qui se caractérise par une collecte brute plus faible et des arbitrages, à nouveau orientés vers les supports en euros.

Une résistance des supports en euros

La collecte nette sur les fonds euros est négative en 2018, pour la deuxième année consécutive (-1,2 Md€). Elle est toutefois en très fort redressement par rapport à 2017 (-19,4 Md€) du fait de la normalisation des rachats principalement.

Ces grandes tendances, si elles sont communes à l’ensemble du marché, laissent la place à des profils de collecte différenciés selon les types d’organismes. Alors que les assureurs traditionnels se caractérisent par une collecte nette sur les supports en euros négative ou très faible, certaines filiales de groupes de bancassurance continuent de générer d’importants flux nets sur les fonds euros.

Étude1 réalisée par : Yves Perdu, Denis Marionnet

Cette étude s’appuie sur la collecte prudentielle sur les flux d’assurance vie réalisée par l’ACPR auprès d’environ 70 organismes. Elle se concentre sur l’analyse de la collecte sur les supports rachetables pour lesquels l’ACPR dispose d’un historique depuis 2011 et de la décomposition entre supports en euros et supports en unités de compte (UC).

La collecte prudentielle de l’ACPR sur les flux d’assurance vie est réalisée auprès d’environ 70 organismes, représentant en 2017 96 % des primes et 98 % des provisions du marché.

1. La collecte en assurance vie connaît un net rebond en 2018

1.1. Des primes brutes en croissance continue et des prestations en forte baisse

La baisse des prestations versées (-8 % par rapport à 2017) combinée à une collecte brute dynamique permet à la collecte nette en assurance vie de retrouver un niveau proche de 2014-2015, après un plus bas de 5 ans en 2017 (5,0 Md€). La collecte de primes en 2018 a atteint un niveau inégalé depuis 2011, avec 123,5 Md€, en progression de 5% par rapport à 2017 (graphique 1). La hausse des rachats, principale composante des prestations, constatée à partir d’août 2016, avait fortement contribué à la baisse de la collecte nette en 2017. En 2018, les prestations versées par les assureurs vie ont chuté de près de 10 Md€ pour s’établir à 103,3 Md€, un niveau proche de celui de 2016.

[ndlr, On est surpris que l’ACPR calcule une collecte totale des cotisations en assurance-vie de 123,5 milliards en 2018, « inégalé depuis 2011 » alors que la FFA estime la collecte brute pour 2018 à 140,1 milliards d’euros. Il y a en réalité des différences de périmètre. D’abord l’ACPR mesure ici exclusivement la collecte en assurance-vie alors que les chiffres de la FFA incluent aussi les contrats de capitalisation. Ensuite, l’étude de l’ACPR porte sur un échantillon de « 70 organismes, représentant en 2017 96 % des primes et 98 % des provisions du marché » tandis que les données de la FFA seraient plus exhaustives à ce stade. Cela dit, même en extrapolant les chiffres de l’ACPR à 100% du marché (soit 128,6 milliards de collecte) il reste un écart de plus de 11 milliards.

Si les deux chiffres sont cohérents, on pourrait en déduire que les contrats de capitalisation auraient collecté 11,5 milliards en 2018.

Petit écart aussi à élucider concernant la « collecte nette en assurance-vie », annoncée à 22,4 milliards d’euros par la FFA alors que l’ACPR n’en trouve que 20,1 milliards, cette fois-ci bien en assurance-vie mais sur un échantillon de 70 établissements dans l’étude de l’ACPR tandis que les données de la FFA seraient plus exhaustives]

Graphique 1 : Primes, prestations et collecte nette en assurance vie (en Md€)

[ndlr : La baisse des « prestations » recouvre des situations différentes, car ce vocable recouvre à la fois les retraits et la transmission de capitaux en cas de décès du souscripteur. Côté retraits, les professionnels sur le terrain, réseaux bancaires ou conseillers en gestion de patrimoine, observent que l’assurance-vie de leurs clients a souvent servi ces dernières années à financer l’achat de biens immobiliers. La baisse des prestations en 2018, au niveau tout de même encore élevé de 103,3 milliards d’euros, indiquerait donc un léger ralentissement de l’engouement des Français pour l’immobilier, qu’on observe d’ailleurs aussi dans le léger repli des transactions immobilières.

1.2. Une concentration du marché de l’assurance vie qui se renforce au profit des filiales de bancassureurs

Parmi les organismes détaillant leur collecte en assurance vie à l’ACPR2 depuis 2011, la part de marché des 20 plus gros contributeurs est en croissance continue et s’établit en 2018 à 89% des primes collectées (graphique 2) contre 85 % en 2011. Cette concentration accrue de la collecte brute est notamment portée par les filiales des groupes de bancassurance français dont la part de marché dans la collecte brute a gagné 7 points entre 2011 et 2018 pour atteindre 61 %.

Graphique 2 : Poids des 20 principaux contributeurs et des filiales de bancassureurs dans la collecte brute

[ndlr : Si les épargnants lisaient mes articles, ils sauraient que les contrats d’assurance-vie distribués par les grands réseaux de bancassurance, c’est-à-dire principalement par les agences de quartier, sont souvent bien moins rentables que ceux distribués par les courtiers sur Internet ou ceux de certains assureurs mutualistes et associations indépendantes d’épargnants]

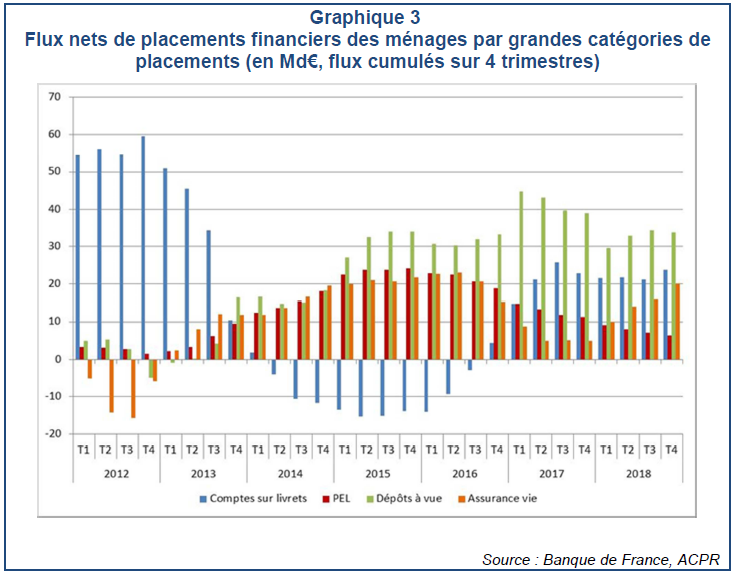

1.3. L’assurance vie retrouve de l’attrait par rapport aux principaux placements financiers

L’assurance vie est en concurrence avec d’autres grandes catégories de placements financiers dans l’allocation de l’épargne financière des ménages. Dans une période de taux d’intérêt historiquement bas, les versements des ménages sur leurs comptes de dépôts à vue sont particulièrement élevés depuis début 2015 et ont culminé en 2017 alors que l’assurance vie connaissait un ralentissement de la collecte (graphique 3). La dynamique de la collecte d’épargne sur les livrets (dont les livrets A) s’est poursuivie en 2018 alors que les flux à destination des dépôts à vue et des PEL se tassaient, au profit notamment de la collecte en assurance vie en 2018.

[ndlr : il était temps que les professionnels et sommités de l’épargne dans notre pays reconnaissent le bon sens légitime des épargnants à privilégier l’assurance-vie et les livrets pour faire fructifier leurs économies sans risque, par rapport au manque d’intérêt des placements concurrents qui rapportent cinq à dix fois moins pour les livrets, et font carrément perdre de l’argent systématiquement pour les Sicav monétaires.]

Graphique 3 : Flux nets de placements financiers des ménages par grandes catégories de placements (en Md€, flux cumulés sur 4 trimestres)

[ndlr : Cela dit, comme le montre bien ce graphique 3 et comme je l’ai aussi pointé dans plusieurs articles, l’explosion des « flux nets » sur les dépôts à vue témoigne du désarroi et de l’attentisme des épargnants pour faire fructifier leurs économies depuis que la BCE a réduit les taux d’intérêt à court terme à moins que zéro. Les dépôts à vue des particuliers et associations dépassent 450 milliards d’euros].

2. La collecte reste dynamique sur les supports en unités de compte et se redresse sur les supports en euros

2.1 Depuis le 2ème semestre 2016, les supports en unités de compte tirent la collecte en assurance vie

Si la collecte nette globale en assurance vie est positive depuis 2013 (cf. section 1), les collectes nettes par type de supports connaissent des évolutions contrastées. La collecte nette sur les supports en euros est en effet devenue négative à compter du second semestre 2016. Compensée par les versements sur les supports en unités de compte (UC), la collecte nette globale se maintient en territoire positif (graphique 4). Depuis le second semestre 2017, la collecte nette sur les supports en euros se redresse. Après quatre semestres consécutifs en décollecte, elle est ainsi à nouveau positive au second semestre 2018 (1,7 Md€, après -2,9 Md€ au S1 2018). Dans le même temps, la collecte nette sur les supports en UC, affectée par l’évolution des marchés boursiers, a été quasiment divisée par deux entre le 1er semestre 2018 (+13,9 Md€) et le second semestre (+7,4 Md€).

Graphique 4 : Collecte nette par type de supports depuis 2011 (en Md€)

Note : Collecte nette par supports calculée après prise en compte des arbitrages Source : ACPR

[ndlr : Comme le soulignent les experts consciencieux, les épargnants sont surtout attirés par les unités de compte quand les performances de ces dernières leur donne un espoir de faire mieux fructifier leurs économies que sur les fonds en euros de leurs contrats dont les rendements sont inférieurs à 2% depuis trois ans, et pire pour les moins bons contrats.

Malheureusement ce pilotage à vue les conduit souvent à investir dans des placements plus risqués après des phases de hausse, et moins en période de baisse, alors que les placements en actions ont souvent davantage de potentiel de gain après leur baisse, et plus de risques de baisse après des années de hausse.]

2.2 La collecte sur les supports en euros a résisté en 2018

Le redressement de la collecte nette en euros observé depuis le second semestre 2017 s’explique en grande partie par la normalisation des rachats. En effet, alors que de début 2014 à mi-2016, le niveau annuel moyen des rachats se situait autour de 55 Md€ (sur 12 mois glissants), celui-ci a fortement progressé de mi- 2016 jusqu’à fin 2017 pour atteindre un niveau moyen de 60 Md€ (sur 12 mois glissants ; graphique 5). Fin 2018, le niveau annuel moyen de rachats était revenu au niveau précédent cet épisode.

Le suivi de la part des rachats dans les prestations payées par les assureurs sur les supports en euros permet également d’observer les inflexions dans les choix des ménages (graphique 5). En tendance de fond depuis 2011, cette part s’inscrit plutôt en décroissance depuis le point haut observé mi-2012 (72 %) pour atteindre désormais 61% fin 2018. On a toutefois pu observer une pause à l’égard de cette tendance de fond et même une légère progression de mi-2016 à début 2018, lors de la phase de décollecte sur les supports en euros.

Évolution des rachats et des autres prestations sur les supports en euros (en Md€) et de la part des rachats dans les prestations (12 mois glissants)

Source : ACPR

[ndlr : Comme on l’a vu, les « prestations » versées par les assureurs se répartissent principalement en retraits et versements de capitaux décès (et autres prestations de prévoyance parfois proposées dans certains contrats). On observe dans ce graphique que la part des retraits est l’élément le plus fluctuant et déterminant du montant global des prestations. L’autre part, correspondant aux capitaux transmis en cas de décès, étant assez stable et prévisible en fonction de la démographie des souscripteurs d’assurance-vie.

Ainsi, on remarque que les capitaux « décès » sont assez stables autour d’une trentaine de milliards par an, c’est la différence entre les barres bleues claires et foncées de l’histogramme.

Pour leur part, les retraits, qui avaient approché les 80 milliards d’euros sur douze mois à l’automne 2012, avec la crise de l’euro, sont redescendus autour de 55 milliards d’euros sur douze mois.

Résultat, la part des retraits est redescendue à 61% des prestations.

Fondamentalement, cette part reste déterminée par le montant et les fluctuations des retraits.

Le redressement de la collecte nette sur les supports en euros s’explique également, dans une moindre mesure, par une collecte brute plus vigoureuse en 2018 sur ce type de supports (+3,7 Md€ par rapport à 2017 ; graphique 6). La baisse des primes collectées sur les supports en euros observée en 2016 et 2017 a ainsi pris fin en 2018 et ce malgré des taux de rendement globalement attendus en baisse en 2018, voire inférieurs à l’inflation pour certains d’entre eux.

Graphique 6 : Collecte brute sur les supports en euros (en Md€) et taux de revalorisation moyen des fonds euros des contrats individuels

2.3 La collecte sur les supports en UC reflète l’évolution des marchés financiers

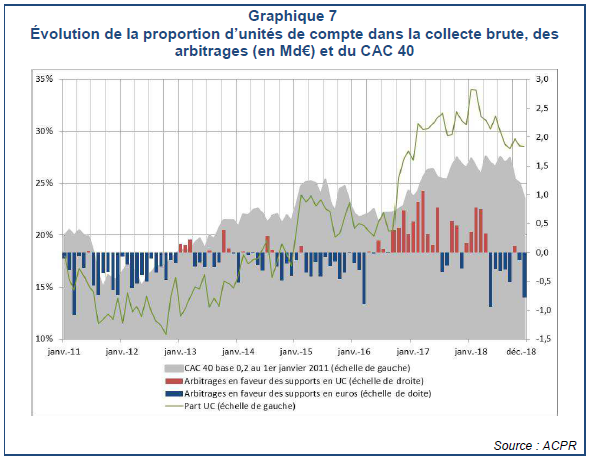

La collecte nette sur les supports en UC résulte principalement du niveau de la collecte brute sur ce type de supports mais aussi du solde net des arbitrages entre supports, les rachats de supports en UC étant plutôt faibles et relativement stables4. Les placements représentatifs des supports en UC étant pour partie investis sur des actions fluctuant en fonction de l’évolution des marchés, on observe une certaine influence des indices boursiers (CAC 40 par exemple) sur la part des UC dans la collecte brute ainsi que sur le sens des arbitrages (graphique 7).

Ainsi, de mi-2016 à mi-2018, le dynamisme de la collecte nette en UC s’explique avant tout par la forte progression de la part des UC dans la collecte brute qui est passée de 15 % en moyenne sur la période 2011-2014 à 22 % environ en 2015- 2016 puis 30 % en moyenne de 2017 à mi-2018 (graphique 7). Les arbitrages ont également contribué à ce dynamisme : alors qu’ils étaient « historiquement » en faveur des supports en euros jusqu’à mi-2016, un retournement au profit des supports en UC a été observé de mi-2016 à mi-2018.

Le second semestre 2018 montre une inflexion, la collecte nette en UC ayant diminué de 6,6 Md€ par rapport à son niveau du 1er semestre. Cela s’explique principalement par la diminution de la collecte brute en UC (-3,9 Md€) et, dans une moindre mesure, par le retour à un solde net d’arbitrages en faveur des supports en euros, à hauteur de 1,9 Md€ au S2 2018 alors qu’il était favorable aux UC au S1 2018, à hauteur de 1,0 Md€.

3 Analyse et Synthèses n°94 : Revalorisation 2017 des contrats d’assurance-vie et de capitalisation –engagements à dominante épargne et retraite individuelle, juillet 2018

4 Sur la période sous revue, les rachats sur les supports en UC s’établissent à une dizaine de Md€ en

moyenne annuelle et sont assez stables en 2017-2018.

Graphique 7 : Évolution de la proportion d’unités de compte dans la collecte brute, des arbitrages (en Md€) et du CAC 40

[ndlr : Comme expliqué plus haut et dans de nombreux articles, les épargnants ont malheureusement souvent tendance à favoriser les versements sur leurs assurances-vie en unités de compte après des phases de hausse, et à réduire leurs versements sur ces placements après des périodes de baisse.

Mais cela semble un peu moins vrai en terme d’arbitrages entre le fonds en euros et les UC, ou vice-versa. On remarque sur ce graphique que les épargnants semblent avoir globalement su prendre leurs bénéfices en réalisant une part de leurs plus-values latentes sur les placements en UC à partir de mai à septembre 2018, avant la rechute du CAC 40 de l’automne, même si beaucoup d’arbitrages ont aussi été effectués en décembre, dans les moins bonnes conditions de l’année.