On fondait quelques espoirs d’ouverture à la concurrence dans les assurances emprunteurs, après l’adoption par les députés d’un amendement permettant sa résiliation à tout moment fin septembre (lire On pourra bientôt changer d’assurance emprunteur à tout moment !). Mais il a été bloqué par le Sénat.

Depuis, plusieurs courtiers en assurances de prêts et l’association UFC Que Choisir multiplient les déclarations et actions dénonçant la protection institutionnalisée des abus du cartel bancaire contre la concurrence en matière d’assurance emprunteur.

Au lendemain de l’Armistice, l’UFC Que Choisir annonçait le lancement d’un procès collectif contre la banque LCL pour entrave à la concurrence dans la renégociation des assurances emprunteurs sur ses prêts immobiliers.

Alors que le bilan « assurance-emprunteur » du Comité consultatif du secteur financier (CCSF), vient de paraître et qu’il lève le voile sur des obstacles dressés par les banques pour entraver la concurrence, notamment le non-respect du délai de 10 jours pour répondre à une demande de substitution, l’UFC-Que Choisir lance aujourd’hui, sur la base de nombreuses plaintes, une action de groupe contre LCL devant le Tribunal judiciaire de Lyon, déclarait l’association de consommateurs dans son communiqué du 12 novembre.

Magnolia voit le verre à moitié plein

Leader de la délégation d’assurance emprunteur Magnolia.fr déplore lui aussi le revers législatif sur le front de la résiliation à tout moment des assurances de prêt, les élus ayant finalement rejeté cette proposition inscrite dans la loi ASAP (Accélération et Simplification de l’Action Publique). Mais il décrypte deux points positifs conservés dans le texte final.

« Le changement à tout moment de l’assurance emprunteur n’a pas été validé par le Parlement, mais la réglementation s’est renforcée en faveur du droit à la résiliation annuelle en imposant aux banques un réel devoir d’information », estime Astrid Cousin, porte-parole du courtier Magnolia.fr.

Une date de résiliation unique

Parce que les banques bafouent régulièrement les droits des emprunteurs en matière d’assurance de prêt, l’ex-sénateur Martial Bourquin a dû remonter au créneau et proposer un nouveau texte visant l’effectivité du droit au changement annuel, poursuit-elle. Le premier texte ne donnait aucune indication précise quant à la date d’échéance, ce qui donnait et donne toujours lieu à des manœuvres dilatoires des prêteurs pour empêcher leurs clients d’aller voir ailleurs. En période de taux au plancher, l’assurance de prêt constitue la principale source de marges pour les banques et le seul levier d’économies pour les emprunteurs.

La date d’échéance sera désormais la date d’anniversaire de l’offre de prêt ou tout autre date prévue au contrat, à charge pour les banques de préciser aux emprunteurs la date retenue. Certains contrats d’assurance bancaires ne comportent pas de date d’échéance. À l’avenir, la date de signature de l’offre de prêt sera la date de référence sur laquelle aucune ambiguïté ne sera plus permise.

Devoir d’information renforcé

Autre avancée , l’assureur aura l’obligation d’informer chaque client de son droit à résiliation annuelle. La banque devra lui indiquer la date valant date d’échéance sur tous les documents relatifs à son prêt, ainsi que dans l’espace personnalisé de son compte en ligne. En cas de manquement à ce devoir d’information, la loi prévoit une amende administrative de 3 000€ pour une personne physique (assureur) et de 15 000€ pour une personne morale (banque).

Il est de la responsabilité de l’Autorité de Contrôle Prudentiel et du CCSF que les retours d’expérience de la part des courtiers, plus rarement des consommateurs, soient suivis d’effet et que les sanctions éventuelles soient réellement appliquées. Actuellement, et cela n’a pas bougé depuis une décennie, les banques captent 87% des parts de marché de l’assurance de prêt.

Securimut dénonce les banques et donne des noms !

Dernier en date, Securimut, prestataire d’assurance emprunteur du groupe Macif et éditeur du comparateur www.switchassur.fr, a publié un communiqué décryptant l’hypocrisie des conclusions du CSSF, qui se féliciterait, à tort, d’une plus grande ouverture de ce marché.

Dans une étude publiée l’été dernier, « SECURIMUT a constaté qu’à chaque nouvelle loi visant à garantir la liberté de l’emprunteur de choisir son assurance, la délégation d’assurance est devenue plus laborieuse, ce que les substitutions Hamon sont à peine parvenues à compenser.Le choix initial de l’assurance emprunteur ne s’exerce donc désormais que difficilement. La part de délégations d’assurance a baissé en 10 ans, et la loi Lagarde de 2010 est sans doute la moins appliquée de toutes. »

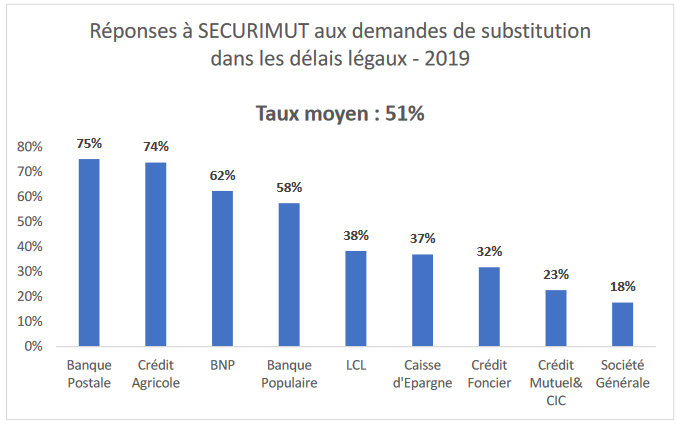

Son palmarès des mauvais élèves de la délégation d’assurance est impressionnant, en moyenne à peine une banque sur deux répond à ses demandes de substitution d’assurance emprunteur dans les délais légaux :

Deontofi.com reproduit ci-dessous le communiqué de Securimut du 12 novembre 2020:

Bilan CCSF sur l’assurance emprunteur, un nouveau rapport de dupes

Le Comité Consultatif du Secteur Financier (CCSF) vient de publier son bilan, quinze jours après l’adoption de la loi ASAP. Ce rapport était pourtant sollicité depuis octobre 2019 suite à des constats factuels de réticences d’application par les banques des droits des consommateurs. Tandis que le CCSF souligne une forte mobilisation de ses membres et une bonne représentativité des réponses, il oublie de faire état de bon nombre de difficultés rencontrées sur ce marché. Pour trouver des compromis de rédaction, il écarte de fait une partie essentielle des réponses des acteurs alternatifs. Ce nouveau rapport conclu à « une concurrence en marche » et à une baisse des tarifs au profit des consommateurs, ce qui atteste que cette concurrence n’est toujours pas installée, et élude la question sensible des manœuvres des banques pour esquiver le droit des consommateurs de changer d’assurance…

Depuis l’examen de la proposition de loi de Martial Bourquin pour renforcer l’effectivité du droit des emprunteurs de changer d’assurance emprunteur, en octobre 2019, le Sénat réclamait un bilan du marché au Gouvernement. Les sénateurs faisaient alors clairement le constat que la concurrence sur ce marché « était freiné(e) sur le terrain […] par des manœuvres dilatoires visant à entretenir la confusion des consommateurs ». Ils relevaient que les « enquêtes des services de l’Etat et des associations de consommateurs faisaient ressortir des manquements aux différentes obligations imposées aux acteurs du marché ».

En janvier 2020, Bruno Lemaire fut à son tour interpellé par les courtiers en crédit protestant contre les entraves subies et les quotas d’assurances emprunteurs externes mis en place par les banques, qui les empêchent de remplir leur rôle d’optimisation des crédits immobiliers et de conseil auprès des consommateurs. Les banques refusent de plus en plus fréquemment d’examiner les demandes de prêt qui n’intègrent pas leur propre assurance ou contingentent sévèrement la proportion des crédits assortis d’une assurance non bancaire. Or, ces pratiques sont tout simplement clairement hors la loi depuis septembre 2010…

Le CCSF fut missionné pour effectuer avant septembre 2020 un bilan du marché, comme il le fut historiquement en 2012 et 2016, avant la loi Hamon de 2013 et l’amendement Bourquin de 2017.

La loi ASAP vient d’être adoptée, faisant encore l’objet d’âpres débats sur la question du droit effectif des emprunteurs à changer d’assurance, d’une opposition marquée entre les députés qui ont voulu le renforcer, en proposant la résiliation infra-annuelle tout au long du crédit, et les sénateurs, qui ont préféré des méthodes plus indirectes. Le CCSF n’a pas jugé bon de hâter la publication de son bilan à l’occasion de ces débats, pourtant clos il y a moins de 15 jours …

Mais il faut dire que les deux derniers rapports du CCSF de 2012 et 2016, qui prétendaient que le marché fonctionnait « presque à merveille », avaient été sanctionnés par une intervention du législateur qui estimait au contraire urgent d’intervenir pour protéger les droits des consommateurs et n’entendait pas laisser le CCSF faire son affaire des réglages nécessaires entre les acteurs du marché. Ce dernier rapport annonce désormais fièrement que la concurrence est « en marche », ce qui suppose évidemment qu’elle n’est toujours pas installée, malgré des textes datant de plus de 10 ans.

Un bilan jugé représentatif du marché par le CCSF, fondé sur des éléments déclaratifs des banques montrant des incohérences avec les données chiffrées non relevées

Le CCSF se félicite de la mobilisation de ses membres autour de ce bilan, sans pourtant citer parmi eux les assureurs et les réseaux de distribution d’assurance emprunteur alternatifs aux banques. Il s’enorgueillit en outre d’avoir obtenu l’accord de ses membres sur les questionnaires adressés au marché et sur le choix d’un cabinet externe pour réaliser ce bilan.

Pourtant, à bien lire le rapport, les questionnaires qui fondent ce bilan sont l’œuvre du Crédit Agricole et d’un courtier en crédit, dont la liberté d’expression vis à vis du 1er prêteur de France doit être toute relative… Ces questionnaires ont été finement segmentés par typologies d’acteurs alternatifs, définies spécialement pour la circonstance, prémunissant de toute possibilité de croiser les informations entre acteurs pour valider la cohérence d’ensemble. Même le choix des questionnaires fut donc affaire de négociation.

Le CCSF a ensuite jugé opportun de confier les travaux à un cabinet externe, comme si l’Etat ne disposait pas des ressources qualifiées pour établir un bilan d’une telle sensibilité. Ce choix reste d’autant plus surprenant qu’Actélior fut l’auteur d’un rapport pour la FBF, en novembre 2017, destiné à faire prononcer l’inconstitutionnalité de l’amendement Bourquin, lequel prônait les risques liés à la libre concurrence et menaçait de « démutualisation » du marché.

Ces constats en disent long sur la surreprésentation des banques au sein du CCSF.

Enfin, à la lecture du rapport du CCSF, on ne peut être que frappé des incohérences soulevées par les chiffres présentés, les uns issus des déclarations des banques, les autres de fichiers recueillis auprès d’une partie d’entre elles, et les conclusions qui en sont tirées. Ainsi, on constate que les acteurs alternatifs aux banques captent une proportion d’emprunteurs croissante selon leur âge, mais que les banques développent des stratégies d’alignement pour conserver les plus jeunes, et sont donc à l’initiative du pseudo risque de démutualisation qu’elles reprochent à leurs concurrents !

De même, les deux plus gros réseaux bancaires français exposent fièrement que moins de 5% de leurs crédits immobiliers font l’objet d’une assurance externe. Le rapport traite cette situation comme parfaitement normale, tant ces banques sont compétitives et font des contre-propositions systématiques, sans jamais investiguer du côté du respect des droits des consommateurs de choisir leur assurance, ni intégrer les remontées des alternatifs et l’alerte des courtiers en crédit que ce rapport était censé éclairer.

Le CCSF parle d’une « concurrence en marche, au bénéfice du consommateur »

Le CCSF appuie son constat d’une concurrence en bonne voie sur le fait que 25% des contrats d’assurance de prêt ne sont pas des contrats standards bancaires. Là encore, la notion de concurrence semble de la plus haute importance. En effet, pour établir cette conclusion, Actélior intègre les contrats « défensifs » vendus par les banques pour récupérer les contrats qui auraient dû être captés par les alternatifs. Or, on ne peut raisonnablement considérer que les banques se font concurrence à elles-mêmes et qu’elles baissent leur prix par cette seule auto-concurrence ! On découvre alors que le recours à des contrats non bancaires ne concerne que la moitié de ces 25% pour l’année 2019, et très exactement 12,4% des contrats, ce qui rend pour le moins précaire la pression concurrentielle.

En outre, cette proportion de contrats intègre indifféremment des ventes faites au moment du crédit et les changements d’assurance en cours de prêt qui, par construction, alimentent quasi exclusivement des contrats non bancaires. Ainsi, si 12,4% des contrats vendus en 2019 concernent des assurances vendues hors banques, il s’agit à la fois de nouveaux crédits équipés d’une assurance externe et de contrats en cours de vie pour lesquels les emprunteurs ont décidé de changer d’assurance. La proportion des nouveaux crédits pour lesquels l’emprunteur parvient à choisir une assurance hors de sa banque est donc encore plus faible, ce qui est loin de témoigner de sa totale liberté de choix.

Le CCSF n’explore pas non plus la contradiction frappante entre ses propres chiffres (croissance supposée de la proportion des contrats alternatifs externes entre 2018 et 2019) et les chiffres historiques publiés chaque année par la FFA qui font état, au contraire, d’une baisse inquiétante de l’assurance alternative sur les stocks de crédit et donc plus encore sur la production.

SECURIMUT, qui a remonté à plusieurs reprises ses difficultés étayées au CCSF, directement ou au travers de son rapport du 1er juillet 2010 « Libre choix de l’assurance emprunteur, 3 lois pour quelle réalité ? », ne partage donc pas la vision de ce dernier d’une concurrence « en marche » ni sa conclusion qui indique que la volonté du législateur serait satisfaite. Ce n’est pas parce qu’on observe simplement une baisse des prix, que le droit des consommateurs est respecté.

Si le législateur a reconnu légalement au consommateur le droit de choisir son assurance emprunteur, écartant ainsi les conclusions des rapports précédents du CCSF, c’est sans doute qu’il entend tout simplement que les droits des consommateurs soient enfin respectés.

On ne peut se contenter d’observer des améliorations toutes relatives, des aménagements au gré des banques, pour en conclure que le marché de l’assurance emprunteur se porte bien. L’essentiel est de savoir si les emprunteurs qui veulent changer d’assurance emprunteur y parviennent et si leur droit de choisir est bien respecté.

Comment se satisfaire d’un marché de l’assurance emprunteur où les tarifs des contrats standards bancaires n’ont plus aucune transparence ? Selon l’aveu même d’Actélior, dans son rapport de 2017 pour la FBF, 70% des prix sont aménagés de façon discrétionnaire par les banques. Doit-on se contenter d’un marché où seuls les emprunteurs les plus avertis et présentant les meilleurs profils se voient proposer des tarifs moins chers ? Dans quel marché de l’assurance du particulier les prix sont-ils ainsi fixés ?

Enfin, les explications du CCSF, justifiant cette écrasante concentration de la distribution de l’assurance emprunteur par les banques (87,6% des contrats vendus) par le seul fait que les assureurs n’auraient pas la même relation à leurs clients que les banques, sont d’un parti pris manifeste et certainement peu enclines à entendre et interpréter les difficultés remontées à faire appliquer la loi par les banques.

Que peut penser logiquement un consommateur qui constate que, quand il choisit une assurance externe, sa banque s’aligne en tarif ou sort du tiroir un contrat défensif, tout en déployant une certaine force de persuasion pour lui accorder son crédit ? Que sa relation avec sa banque est idéale et bien meilleure qu’avec son assureur ?

Une mesure des tarifs « sur mesure » et des garanties peu prises en considération

Le CCSF constate une baisse des tarifs « tout en conservant une excellente couverture des garanties ».

La différence majeure de garanties entre les contrats réside dans le caractère indemnitaire ou forfaitaire des garanties incapacité/invalidité. La prise en charge dite « forfaitaire » ne diminue pas du fait des sommes reçues par ailleurs (prévoyance collective, indemnités journalières…). Elle est donc bien plus couvrante que la prise en charge indemnitaire. Pourtant, aujourd’hui encore, la moitié des contrats standards bancaires restent indemnitaires, ce qui ne peut donc être considéré comme très satisfaisant au plan des garanties, alors que la quasi intégralité des contrats alternatifs (et même défensifs) est historiquement forfaitaire.

Le CCSF se félicite par ailleurs d’une baisse généralisée des tarifs de 10% à 40% selon les cibles, mais persiste à regretter la segmentation tarifaire des alternatifs, faisant craindre une « démutualisation » du marché. Pourtant, le rapport constate que les banques font baisser le prix de l’assurance des jeunes emprunteurs mais relèvent celui des plus âgés, tandis que les tarifs des alternatifs ont baissé sur toutes les cibles.

De cette manière, les banques tentent de conserver leurs marges, tandis que les assureurs alternatifs dont les tarifs sont historiquement plus bas et moins margés, continuent leurs efforts pour faire baisser les prix sur tous les profils. Peut-on parler de démutualisation lorsque l’on baisse les prix pour tous, dans des proportions différentes au regard du coûts des risque sous-jacents ? Ne serait-il pas plus juste de parler de démutualisation lorsque les banques baissent les tarifs des clients qu’elles souhaitent attirer aux dépends des autres, afin de ne surtout pas réduire leurs marges ?

SECURIMUT conteste d’ailleurs la baisse globale des tarifs bancaires annoncée car, même si le coût de l’assurance sur la durée totale des crédits a pu effectivement baisser, les tarifs de plusieurs grandes banques sont devenus fortement dégressifs et bien plus chers qu’auparavant sur la durée réelle moyenne des crédits (8 ans). Actélior, qui avait dénoncé en 2017 ce mode de tarification issu des acteurs alternatifs, semble l’avoir totalement oublié depuis que les banques ont adopté des tarifs bien plus dégressifs que les alternatifs.

Si l’on s’attache aux courbes de tarifs moyens invoquées par le CCSF pour établir la plus forte segmentation des tarifs des alternatifs, tout comme les profils type affichés en annexe au communiqué de presse, elles ignorent volontairement la réalité du profil des emprunteurs.

Ces exemples, censés démontrer les différences de tarifs entre les contrats groupes bancaires et les contrats alternatifs externes, ne sont pas représentatifs du marché ni des emprunteurs ayant accès au crédit immobilier. En effet, nous n’apprendrons à personne que les emprunteurs n’ont pas en majorité ni 25 ans, ni 55 ans ou plus, ne sont pas fumeurs à 50%, et ne sont malheureusement pas majoritairement ouvriers.

Aussi, vouloir montrer que le tarif des alternatifs est meilleur sur un cadre de 25 ans et moins bon sur un ouvrier fumeur du bâtiment de 60 ans, choisir des profils d’emprunteurs à 50% fumeurs, démontre au mieux une bien faible connaissance du profil moyen des emprunteurs et, au pire, une manipulation des chiffres pour étayer des conclusions préétablies.

Les emprunteurs sont plutôt concentrés entre 30 et 45 ans, plutôt cadres-fonctionnaires- employés du simple fait du ciblage des crédits immobiliers, et non-fumeurs à plus de 80%.

Enfin, les meilleurs tarifs annoncés sont tout aussi contestables. D’une part, lorsque l’on parle d’un contrat groupe bancaire, il devrait y avoir un tarif unique. Pourtant, le CCSF a posé la question du tarif moyen et du meilleur tarif à chaque établissement bancaire (voir questionnaire), ce qui est pour le moins surprenant et trompeur. A quoi donc correspond ce « meilleur tarif » ? En outre, SECURIMUT dispose pour chacun de ces profils d’exemples de tarifs bancaires ou alternatifs plus bas que ceux présentés…

Le rapport sème ainsi le trouble sur les tarifs. L’opacité des tarifs bancaires et de leurs remises discrétionnaires aurait-elle ainsi gagné jusqu’au CCSF ?

Quant aux tarifs moyens, leur calcul est tout aussi opaque, pour les mêmes raisons et ne reflètent pas la réalité du marché auxquels sont confrontés les emprunteurs. Ces derniers n’ayant pas d’autre choix que de souscrire à l’assurance de leur banque qui n’est pas forcément celui de la moyenne des banques… Aucune conclusion digne d’intérêt ne saurait donc en être tirée.

Des difficultés d’application de la loi qui sont excusées par le CCSF

Le CCSF s’autocongratule du fort taux d’acceptation des demandes de délégation, qu’il attribue à ses travaux, sans faire grand cas des difficultés remontées et publiquement connues.

SECURIMUT rappelle que, dans un cas sur deux, les banques ne respectent pas le délai des 10 jours ouvrés pour répondre à une demande de substitution (rapport SECURIMUT du 1er juillet 2020).

Le CCSF explique que ce défaut d’information par les banques provient du fait qu’elles sont parvenues à faire accepter à leurs clients une contre-proposition tarifaire. Or, rappelons que la recommandation de l’ACPR de juin 2017 demande une réponse dans tous les cas, une contre-proposition ne valant pas réponse sur l’équivalence de garanties. C’est aussi oublier que les demandes de changement d’assurance font l’objet d’une souscription d’un nouveau contrat par l’emprunteur qui nécessite, pour être annulée, une demande de renonciation en bonne et due forme.

Aussi, le respect de la loi imposerait que les banques opèrent leurs éventuelles contre-propositions dans le délai des 10 jours ouvrés et qu’elles s’assurent de la bonne prise en charge des formalités de renonciation à l’assurance alternative souscrite par leur client.

Mais sur ces sujets, le CCSF, sans doute échaudé par les difficultés inextricables connues dans la périlleuse rédaction de ce bilan, n’envisage pas de conduire d’investigation complémentaire, quand bien même le législateur a largement suspendu son action de rendre l’assurance emprunteur résiliable à tout moment pour le laisser œuvrer à sa mission…

Tandis que le CCSF affirme que « l’assurance emprunteur est un marché sur lequel la concurrence commence à fonctionner, ainsi que l’avait souhaité le législateur dès 2010 », il est étonnant de constater qu’en 10 ans la proportion d’emprunteurs en capacité de choisir leur assurance hors de la banque régresse, que les mesures dilatoires et anticoncurrentielles des banques perdurent, et surtout que les lois successives protégeant les consommateurs ne soient pas mieux respectées. Consciente des difficultés opérationnelles rencontrées par les emprunteurs, SECURIMUT leur propose depuis 2014 un mandat de mobilité qui lui permet de prendre en charge pour leur compte l’ensemble des opérations de changement d’assurance vis-à-vis des banques.